En abril de 1988, Argentina entró en cesación de pagos de la deuda externa producto de una agónica negociación con el Fondo Monetario Internacional (FMI) y el comité de bancos acreedores. El descongelamiento de tarifas y la desregulación de precios impuesto por los organismos internacionales de crédito desató una espiral inflacionaria a la que se sumó el impacto interno del alza internacional de las materias primas. Las altas tasas de interés que se pagaban por encajes remunerados y depósitos, provocaban un efecto expansivo de la oferta monetaria generando más inflación.

Dada la fuerte restricción externa, el gobierno de Raúl Alfonsín permitió que una serie de productos industriales de exportación pudieran liquidar el 50 por ciento de las divisas en el mercado libre y el otro 50 por ciento en el oficial. Mientras que todas las importaciones, excepto la de combustibles y lubricantes, pasaron a liquidarse al mercado libre de cambios. Pero la presión cambiaria por la dolarización de activos privados, exacerbada por el proceso electoral, dificultó la acumulación de reservas internacionales.

A principios de febrero de 1989 el Banco Central (BCRA) dejó de intervenir en el mercado de divisas y a mediados de abril condujo a su total liberalización. En suma, la sequía de 1989 que llevó a la emergencia agropecuaria provocó que las exportaciones de productos primarios cayeran un 14 por ciento respecto de 1988, agravando la falta de dólares. El tipo de cambio que a fines de 1988 era de 16,41 australes y en diciembre de 1989 cerró en 1950 australes, una devaluación del 11.783 por ciento.

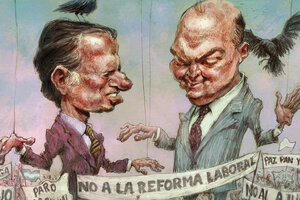

La llegada anticipada de Carlos Menem en julio de 1989 como consecuencia del estallido social y el desborde hiperinflacionario vino a profundizar el anquilosado modelo económico de la dictadura. Una de las discusiones estructurales por aquellos años radicaba en la necesidad de reducir el stock de la deuda externa de manera tal que el monto de los vencimientos de intereses y capital en dólares relajasen la necesidad de divisas para la implementación del modelo de convertibilidad. Se había llegado a un reconocimiento tácito de que los planes para generar un excedente en la balanza comercial no alcanzaban para pagar la deuda, ya que no se trataba de una crisis de liquidez sino de solvencia.

Esa reducción de la deuda se llevó a cabo de la peor forma, entre corrupción e ineficiencia, regalando empresas públicas, cediendo activos y concesionando recursos nacionales. Los acreedores externos pudieron capitalizar los compromisos del Estado argentino en el marco del Plan Brady, con beneficios que excedieron con creces las previsiones de pago normal. Cualquier parecido a la actualidad (no) es mera coincidencia.

La inflación actual

En los periodos de alta inflación el dólar se universaliza, los agentes económicos se dolarizan de facto y asumen la cotización del tipo de cambio como referencia para todas las transacciones, no sólo las de bienes transables sino las de los no transables (servicios). Esto pone mayor presión en el proceso inflacionario ya que, por la vinculación estrechada entre los precios locales y el dólar, cualquier mínima variación del tipo de cambio tiene una incidencia exponencial en el mercado interno.

Cada dólar que ingresa al país se divide, en resumidas cuentas, entre importaciones para la producción local y el pago de deuda externa. En 2015 la producción industrial a precios constantes era de 125.261 millones de pesos y la deuda externa pública sumaba 148.881 millones de dólares. Para el año 2019 la producción industrial había caído un 13,5 por ciento, pero la deuda bruta de la administración central en moneda extranjera había crecido en un 69 por ciento hasta los 251.419 millones de dólares.

El gobierno de Alberto Fernández no fue el gobierno que más deuda en dólares tomó: hoy la deuda pública en moneda extranjera suma 261.145 millones de dólares, sólo un 4 por ciento más que hace cuatro años atrás. En cambio, la producción de la industria manufacturera recuperó toda la caída del macrismo con un nivel actual de 123.090 millones de pesos constantes, evidenciado en la fuerte reducción del desempleo.

Sin embargo, la relación existente entre producción local y deuda externa no es la misma que en 2015. Los dólares disponibles para la importación de insumos indispensables para sostener el nivel de actividad son proporcionalmente menores a los destinados al pago de los servicios de la deuda. Esa puja por la disponibilidad de divisas eleva la cotización del tipo de cambio, los dólares a los que accede la industria para importar son más caros y, por tanto, lo que se produce se vende a un precio más alto.

A esto hay que sumarle el encarecimiento de las importaciones por los cuellos de botella pre y post Covid-19, el aumento de los fletes internacionales, el encarecimiento de la energía por la guerra en Ucrania y la sequía local que provocó una caída interanual del 38 por ciento en la exportación de productos primarios. Todo esto implicó una menor oferta de divisas que se vio reflejada en la suba de su cotización, de la cual el mercado interno no pudo escapar.

Por el lado de la deuda en pesos, el diagnóstico errado de elevar la tasa de interés a niveles estratosféricos espiralizó la dinámica inflacionaria. Elevar la tasa de interés no sólo no contuvo la inflación, sino que tampoco contuvo el aumento de los dólares paralelos. Empero ha provocado un aumento en los costos de financiamiento productivo y un fuerte aumento en los precios para equiparar la rentabilidad de la inversión productiva frente a la inversión financiera.

Errores y desafíos

En diciembre de 2019 el stock de la deuda externa privada alcanzaba los 83.187 millones de dólares, de los cuales el 45,3 por ciento correspondía a deuda comercial y 54,7 por ciento a deuda financiera. Hoy el stock es de 87.711 pero a partir de mediados de 2022 la relación entre la deuda comercial y la deuda financiera se invirtió: 56,8 y 43,2 por ciento respectivamente. Es decir que, mientras las importaciones aumentaron en precio por la inflación importada y en cantidad por la reactivación local, el sector privado financiero se desendeudó con el exterior en 7.630 millones de dólares, pagaderos al tipo de cambio oficial.

La vertiginosa recuperación de la actividad industrial a la salida de la pandemia y luego de los cuatro años de neoliberalismo provocó una fuerte presión por la disponibilidad de divisas, en pugna por los compromisos de cortísimo plazo de la deuda externa pública y privada heredada.

El error de haber financiado el gasto del tesoro con deuda indexada en un contexto inflacionario fue una de las peores decisiones en la política económica. Cuando el financiamiento fue cada vez más reducido, el incentivo fue ir subiendo radicalmente la tasa de interés endogeneizando la expansión monetaria al igual que en los ochenta y el financiamiento del gasto público quedó supeditado a la voluntad prestable de los agentes financieros limitando, al igual que en la década de los noventa, la capacidad para modificar la distribución del ingreso.

Todo modelo económico parte de un discurso político que luego se traduce en los hechos. Un discurso que permite generar la legitimidad de ejercicio que garantiza el apoyo popular para encarar las reformas en la estructura económica. La carencia evidente de ese discurso en estos últimos años por la voluntad subrepticia de querer desvincularse de modales anteriores tuvo fuertes implicancias en la ciudadanía y consecuentemente en la falta de fortaleza para la implementación de aquellas reformas.

El triunfo electoral de La Libertad Avanza implica el regreso de las ventajas comparativas estáticas, la explotación tercerizada de los recursos naturales, la reprimarización, la concentración y la extranjerización del entramado productivo nacional.

El programa neomenemista buscará fijar el tipo de cambio en un valor que garantice la licuación de ingresos y deudas en pesos de manera tal que la inflación termine ajustando por desocupación. Si la próxima gestión logra estabilizar la macro con un tipo de cambio fijo muy alto, sólo el tiempo dirá cuánto tardaran en agotarse los dólares obtenidos por los paquetes de privatizaciones y nuevos créditos, y cuánto en jactarse de nunca haber creído en la política quienes lo apoyaron.

* Economista. Auxiliar docente de Historia Económica y Social Argentina (UBA)