Imprimir|Regresar a la nota

Imprimir|Regresar a la nota

En Brasil, cada persona solo tiene en promedio 6 dólares en billetes; en Argentina, 1300, según el registro oficial de 2005, y en 2012 habría alcanzado el record de 2000 dólares per cápita. Esta anomalía de la economía argentina convierte al dólar en una variable que excede la cuestión económico-financiera, para ser un factor político y de presión sectorial. El dólar es un vehículo de disciplinamiento social y de orientación de expectativas económicas, abonadas por décadas de inestabilidad, golpes de mercado y fuertes devaluaciones.

Tanta tensión alrededor de esa moneda genera las condiciones para la dispersión de variados rumores sobre la cotización futura y de la economía en general. La fortaleza o debilidad que tuvo un gobierno para intervenir en el mercado cambiario fue definiendo su destino. El de Raúl Alfonsín fue barrido por un golpe de mercado en 1989, mientras que el de Fernando de la Rúa se desmoronó en 2001 con arcas del Banco Central exhaustas por haber intentado mantener la convertibilidad.

Esta última experiencia probó que el Banco Central debe tener una importante cantidad de reservas internacionales como dique defensivo a los intentos de instalar un escenario de incertidumbre y gobiernos frágiles. Además, sirve para enfrentar, con éxito, corridas cambiarias.

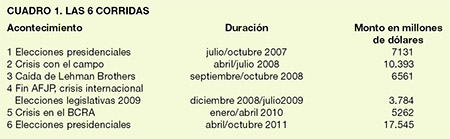

Durante los años del kirchnerismo hubo varias corridas. En especial, el primer gobierno de Cristina Fernández de Kirchner registró seis muy intensas. La primera fue en los meses previos a las elecciones presidenciales, que ganó. Fue el preaviso de lo que vino después. Todas las corridas fueron desarticuladas por la política preventiva de haber acumulado reservas en cantidad en el Banco Central, hasta que la última la frenó recuperando mecanismos de control y administración de acceso a divisas. Esto no inhibió a economistas de la ortodoxia a mantener la insistente prédica sobre el inminente peligro de una devaluación y a proclamar durante todos esos años que no había tantas reservas como se informaba, con el deliberado objetivo de distorsionar la realidad y horadar una base fundamental de estabilidad cambiaria.

La intensidad y la duración de la fuga hacia el dólar fueron impactantes. En 30 de los 48 meses del primer gobierno de Cristina Fernández de Kirchner se registraron fuertes ventas de dólares del Banco Central para enfrentar seis corridas. Sólo en tres meses de ese período el saldo fue negativo en la cuenta formación de activos externos del sector privado, o sea que no hubo fuga.

La primera corrida fue durante el tercer trimestre de 2007, cuando comenzó la crisis financiera en Estados Unidos. Luego ocurrieron dos durante el año siguiente. En marzo, a partir del conflicto del sector agropecuario con el gobierno nacional, y en septiembre, cuando el sistema financiero en Estados Unidos tuvo un fuerte impacto con la quiebre de Lehman Brothers. Al mes siguiente se precipitó la cuarta gran corrida desde el momento del fin del negocio especulativo de las AFJP hasta la derrota oficial en las elecciones de medio término, en 2009. Después, en enero de 2010, se desencadenó la crisis por el recambio de autoridades en el Banco Central, para finalmente precipitarse la última gran arremetida en los meses previos y posteriores a las elecciones presidenciales de 2011.

Las seis corridas son elocuentes de la restricción de política económica que asoma de la fuga de capitales.

Las seis corridas sumaron 60.676 millones de dólares. En total, el resultado de la cuenta formación de activos externos del sector privado, o sea las compras de dólares en el período 20072011, fue de 79.281 millones de dólares.

Existen varios aspectos a considerar para evaluar el nivel de demanda de dólares en un determinado contexto local y del exterior. Por ejemplo, si el tipo de cambio está atrasado o mantiene márgenes de competitividad; si el aumento de precios domésticos o la disputa político-mediática alimenta las tensiones en el mercado cambiario; si la devaluación de la moneda brasileña (real) o el fuerte aumento del precio de los commodities agrarios, en especial la soja, actúan sobre la cotización del dólar; si el billete verde es una opción financiera rentable o sigue siendo un activo refugio pese a su devaluación por la crisis internacional.

Todos esos análisis son incompletos si no añade que la gestión de política económica en Argentina debe desarrollarse con una restricción adicional: la obsesión con el dólar, que se ha manifestado en todo momento. En períodos de crecimiento económico record o en fases recesivas del ciclo; con inflación o estabilidad de precios; con alivio por el desendeudamiento, abundantes reservas y garantía de pago de los vencimientos o con inestabilidad en el frente externo; en etapas de recrudecimiento de la crisis internacional o en lapsos de tranquilidad en los mercados bursátiles mundiales.

Vale reiterarlo. Con inflación o sin inflación.

La administración de divisas y los consiguientes controles para comprar dólares, dispuesta a partir de noviembre de 2011, generaron un estado de intranquilidad espiritual en sectores medios y altos. Sólo una baja proporción de la población impulsa la formación de activos externos. En 2011, sólo 12 de cada 100 personas mayores de edad fueron al mercado único de cambios, aun considerando aquellas personas que compraron una sola vez moneda extranjera en pequeños montos.

La compra de dólares no era un acto ilegal y tenía el generoso límite de 2 millones de dólares mensuales autorizado por el Banco Central. Por lo tanto, las observaciones sobre las corridas y la fuga son desde el punto de vista del impacto en la política económica. Los bancos imputaban la operación en el código “atesoramiento”, cuando puede ser que algunas compras hayan sido para otro tipo de transacciones, por ejemplo la compra de inmuebles.

A continuación, dos listados con los principales 20 compradores, de personas y de empresas, y al final del capítulo (en el libro) la lista completa con los primeros 100, en el período que va del 10 de enero al 31 de octubre de 2011; compras abultadas de dólares que terminaron provocando el diseño de un nuevo régimen de administración de divisas.

Las operaciones fueron en pesos, convertidas al tipo de cambio 4,30 pesos por unidad.

Cada nombre de particulares y cada empresa privada que compró dólares en cantidad pueden originar especulaciones políticas y económicas, que permitirían explicar determinadas decisiones de gobierno. No es el propósito, simplemente sirven para describir el problema estructural de la economía argentina que muchos particulares y sectores empresarios convierten a dólares sus excedentes financieros. Esta conducta, finalmente, derivó en un nuevo régimen de administración de divisas.

Existía un aceitado mecanismo para favorecer y facilitar la compra de dólares y fuga de capitales, que incluía una participación directa de grandes bancos locales e internacionales. El Estado, en general, y el Banco Central, en particular, no habían implementado ninguna medida para desalentar y restringir la salida de capitales y, con ello, resguardar sus efectos negativos en la economía. En el Banco Central había un escasísimo nivel de supervisión y control del mercado de cambios hasta que no se llegó a una situación muy delicada.

El mercado muy liberal de acceso a moneda extranjera era inequitativo para la sociedad en su conjunto. El mecanismo de control y administración de divisas fue el recurso de emergencia para evitar que unos pocos acumularan una ganancia de capital por una fuerte devaluación con costos para el resto.

Los controles tuvieron como reacción la suba del precio del dólar en el circuito ilegal, al cotizar con una brecha de precios del 30 al 35 por ciento respecto del oficial. Las operaciones de compraventa de dólares en el mercado marginal son ilegales. Están alcanzadas por la ley penal tributaria, al suponer que ese movimiento de dinero proviene de fondos no declarados al fisco, y por la ley penal cambiaria, que sanciona esas transacciones. Estas condiciones del circuito irregular de divisas no es información confidencial. Pese a que se conocen las características de una actividad penada por la ley, tienen legitimidad social. Hasta analistas y comunicadores sociales muy conocidos no se inhibieron de comentar la conveniencia de comprar dólares en el mercado oficial para luego venderlos en el paralelo. La impunidad, la casi nula condena social de esa ilegalidad están naturalizadas por el objeto fetiche en cuestión: el dólar.

La fiscalización de las operaciones con dólares es una herramienta necesaria para disminuir la evasión y combatir el lavado de dinero y forma parte de una política de administración de divisas. El movimiento de moneda extranjera no puede ser dejado a criterios de mercado si el objetivo es evitar la exacerbación de perturbaciones económicas. En países periféricos, con una estructura de comercio exterior con un peso importante de exportaciones de materias primas, cuyos precios son muy sensibles al ciclo económico mundial, las divisas son un activo estratégico. Si además son economías con necesidades de dólares para pagar deuda externa, y con una fuerte presencia de capitales extranjeros, que implica una creciente remisión de utilidades de multinacionales a sus casas matrices, el control de las operaciones con moneda extranjera es imprescindible para no quedar subordinado a los intereses de los dueños de las divisas.

La regulación del mercado de divisas fue una respuesta de emergencia ante la intensidad de la fuga de capitales. Fue una política hija de la necesidad. La mayor regulación pudo instrumentarse porque antes hubo recuperación de márgenes de autonomía en la política económica y monetaria. De todos modos, la restricción externa se acercó peligrosamente. Siendo uno de los eslabones débiles de la economía argentina, el estrangulamiento externo por el déficit de divisas tiene como desenlace la crisis con una fuerte devaluación e inflación posterior, con la consiguiente inestabilidad política y social. Evitar ese destino fue el objetivo del régimen de compra de moneda extranjera. Las opciones eran una fuerte devaluación, un ajuste fiscal o el endeudamiento a tasas de interés muy altas. Todas opciones más perjudiciales para la economía y los sectores vulnerables, incluso la clase media, que un régimen de administración de divisas.

© 2000-2022 www.pagina12.com.ar|República Argentina|Todos los Derechos Reservados

Sitio desarrollado con software libre GNU/Linux.