Imprimir|Regresar a la nota

Imprimir|Regresar a la nota

Buenos Aires fue sede esta semana de una reunión de trabajo de ministros de Economía y Finanzas y de Agricultura del G-20 para analizar la volatilidad del precio de los productos primarios, principalmente de los alimentos y la energía. El debate encontró dos claros exponentes: aquellos que buscan limitar o controlar los precios de los mercados físicos de commodities y los que pretenden una mayor regulación sobre los instrumentos financieros que los tienen como subyacente. En el primer caso se encuentra Francia, como su mayor exponente, alertando sobre desequilibrios entre la oferta y la demanda, mientras que la Argentina se enrola entre los que adjudican el problema a la especulación. Cash accedió a los documentos que presentaron la Argentina, el Fondo Monetario (FMI) y el Banco Interamericano de Desarrollo (BID) durante el debate. Los estudios del equipo de Finanzas argentino incluyeron como aspecto a considerar las operaciones denominadas “over the counter”, que escapan a las regulaciones existentes.

Las materias primas agrícolas fueron las primeras en negociarse de forma generalizada a través de contratos a futuro. Este mercado permitía cubrir al comprador y al productor de las incertidumbres de una mala o buena cosecha. Ahora también se incluye minerales, metales, aceites y hasta porciones de otras mercancías y algunos servicios. Sin embargo, en los últimos años, en particular tras el estallido de la burbuja de las hipotecas subprime, la volatilidad de estos derivados financieros comenzó a impactar en el precio de su activo subyacente. Mientras algunos lo utilizan para cubrirse del riesgo, otros se benefician con la volatilidad. “La tasa de crecimiento de la demanda global es la clave determinante de la dramáticas fluctuaciones”, concluye el FMI en su presentación, en la que realiza una serie de regresiones sobre el mercado de petróleo. El organismo sugiere que “el exceso de liquidez asociado a las bajas tasas de interés mundiales tienden a magnificar las oscilaciones en los precios producto de los desbalances entre oferta y demanda”. De todos modos, alerta: “el impacto no necesariamente implica especulación financiera”. En la misma línea se presentó el BID, que vincula el tema con cuestiones de mediano y largo plazo y se opone a la aplicación de retenciones y subsidios a la actividad. “Nosotros argumentamos que el factor dominante en el largo plazo es la demanda asiática. La industrialización de China e India fogonearán los precios de los commodities”, señala el estudio que el BID preparó para el encuentro de Buenos Aires.

El argumento de que el aumento en la volatilidad en los precios proviene de la mayor demanda carece de fuerza. La FAO (Food and Agriculture Organization) presenta resultados que se contraponen con esa visión. El incremento en el consumo global del grano que más avanzó (maíz) fue inferior a un 2 por ciento, mientras que el resto de los cultivos incluso se retrajo. “El volumen total de granos que se comercia en los mercados mundiales además ha caído actualmente”, explica la economista india Jayati Ghosh. No es menos cierto que la oferta se retrajo, el 4,3 por ciento, pero ese desbalance no alcanza a explicar tanta volatilidad. Es por eso que se busca poner el foco en la operación con derivados, una propuesta que impulsa la Argentina y otros países productores.

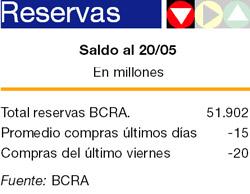

El documento que presentó el Banco Central advierte que “la actividad especulativa es un elemento que afecta la dinámica de corto plazo de los precios de los commodities, pero no así en el largo plazo”. “Lo que pretendemos es que se establezca el grado de relación entre el mercado físico y financiero”, explicaron a Cash desde el equipo técnico de la Secretaría de Finanzas. Como ejemplo de esa discusión se tomó el caso de las operaciones OTC, como se las denomina en la jerga financiera. Son contratos bilaterales en lo que se pacta la modalidad de liquidación de un instrumento. Generalmente, se realiza entre un banco de inversión y el cliente o entre dos entidades financieras. Estos contratos no se negocian en mercados organizados, debido a que las empresas que cotizan no cumplen con los requisitos que los organismos bursátiles disponen para operar. No obstante, los precios resultantes de estas negociaciones sirven como guía. Ante el fuerte crecimiento de este tipo de operaciones y su creciente influencia en las economías, Finanzas propone una mayor regulación de esos instrumentos

© 2000-2022 www.pagina12.com.ar|República Argentina|Todos los Derechos Reservados

Sitio desarrollado con software libre GNU/Linux.