Imprimir|Regresar a la nota

Imprimir|Regresar a la nota El ratio de liquidez amplia en pesos como porcentaje de los depósitos alcanzó el mes pasado, en promedio, el 38,9 por ciento.

El ratio de liquidez amplia en pesos como porcentaje de los depósitos alcanzó el mes pasado, en promedio, el 38,9 por ciento.Cada vez que se afectan intereses de grupos concentrados, éstos apelan al bolsillo para generar pánico en el debate público y mover el foco de atención. El tema es recurrente: alertar acerca del riesgo que corren los ahorros depositados en los bancos. Esta vez esa reacción fue motivada por el proyecto de una nueva ley de entidades financieras. Esta apuntaría a redireccionar recursos ociosos hacia el crédito productivo. A pesar de que ese cuento del lobo va perdiendo efecto, se trata de una maniobra que se reiteró en los momentos más duros de los últimos años: lockout agropecuario, debate por las reservas, crisis internacional y elecciones legislativas, han sido los acontecimientos más recientes. Sin embargo, un análisis de la situación de los bancos demuestra la solidez del sistema. Las entidades exhiben elevados niveles de liquidez y ganancias records.

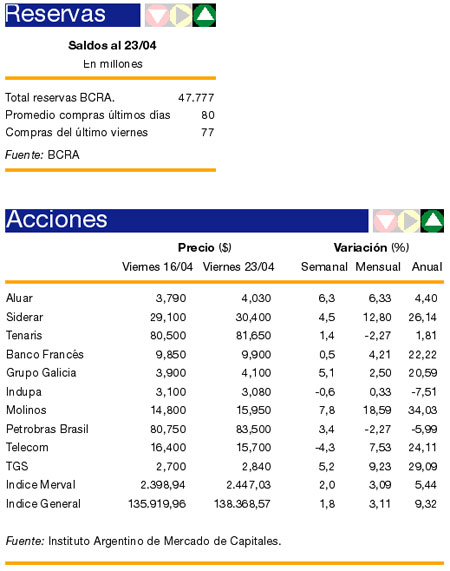

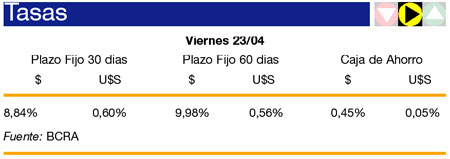

Las alertas llegan por mails, de boca en boca o de manera elíptica en notas informativas de gurúes económicos. Estas apuntan a desprevenidos usuarios –cada vez son menos– a los que se pretende generar pánico por sus ahorros. El corralito y el corralón están todavía presentes en la memoria colectiva y los grupos de presión lo aprovechan para convocar a esos fantasmas. Es suficiente con observar los balances de los bancos y el comportamiento de los principales agregados monetarios para exorcizarlos. La principal diferencia entre ambos contextos (previo al corralito y el actual) es la enorme liquidez inmovilizada en los bancos que podría utilizarse en casos de una corrida. Esto además se ve reforzado porque la moneda en la que está colocado el grueso de los depósitos es el peso –no en dólares, como en los ’90–, con lo cual las entidades pueden recurrir a la asistencia del Banco Central para responder a retiros de los clientes. La abundante liquidez que tiene el sector financiero muestra a los bancos indiferentes a la hora de captar nuevos depósitos, lo que se verifica en las bajas tasas de interés que ofrecen en la plaza.

Si bien el monto de las colocaciones a plazo fijo del segmento minorista permanecieron en niveles similares a los de febrero, durante la segunda mitad de marzo mostraron una leve tendencia positiva. Por su parte, los depósitos a la vista del sector privado no registraron prácticamente cambios, exhibiendo una disminución en cajas de ahorro y un aumento en los depósitos en cuenta corriente.

El debate en el mercado se vincula con el destino de los depósitos. La liquidez de los bancos se dirige en gran parte a instrumentos financieros que ofrece la autoridad monetaria. “En marzo se observó un cambio en la composición de la liquidez de las entidades, que reflejó el traslado de recursos hacia activos de mayor plazo: principalmente hacia Lebac y Nobac y desde pases del Banco Central”, sostiene el último Informe Monetario del BC. Un ejemplo de esta situación lo da el resultado de las licitaciones semanales que realiza el Central de Letras y Notas. Esta semana se convocó por un monto de 650 millones de pesos. Las propuestas superaron ampliamente el monto licitado, alcanzando 2507 millones de pesos y el Central decidió adjudicar 2261 millones. Todos los plazos licitados sufrieron recortes de hasta diez puntos porcentuales en las tasas de interés de corte.

El ratio de liquidez amplia en pesos como porcentaje de los depósitos del sistema alcanzó al mes pasado, en promedio, el 38,9 por ciento. Esos fondos inmovilizados son los que se pretende redirreccionar hacia la actividad productiva. Esta estrategia oficial genera resistencia de los principales bancos.

© 2000-2022 www.pagina12.com.ar|República Argentina|Todos los Derechos Reservados

Sitio desarrollado con software libre GNU/Linux.