![]()

![]()

![]() Domingo, 4 de noviembre de 2012

| Hoy

Domingo, 4 de noviembre de 2012

| Hoy

Competitivos

Por Mariano Kestelboim *

Por Mariano Kestelboim *

Los análisis más difundidos del nivel de competitividad de la economía sólo comparan la evolución general de los precios locales con el comportamiento del peso en relación con el dólar. La medición omite otras variables relevantes, como la tasa de depreciación de las monedas de economías con significativo intercambio comercial; el saldo comercial; el nivel de precios respecto de otros países de la energía, del transporte y de los alimentos con alta incidencia en los costos, y el grado de desarrollo productivo alcanzado.

Esa simplificación contribuyó a generar en el mercado local una fuerte presión devaluatoria. Dado que, entre 2010 y 2011, la suba general de los precios, medidos por los institutos estadísticos provinciales y las consultoras privadas, era más elevada que la tasa de depreciación de la moneda nacional, grupos especulativos y pequeños ahorristas esperaban que, tras las elecciones presidenciales de octubre de 2011, se produjera un fuerte ajuste del tipo de cambio. Este análisis, entre otros indicadores, dejaba de lado que, bajo el tipo de cambio promedio de 2011, la economía alcanzó un superávit comercial de 10.014 millones de dólares, cifra que superó holgadamente a todos los registros de la convertibilidad y que fue apenas 9,6 por ciento inferior que el mínimo de la actual gestión (2007). Desde ya, el aumento de los costos internos, provocado por el crecimiento de la demanda más importante de la historia nacional, deteriora la competitividad precio. Sin embargo, la excesiva concentración en ese único indicador es un error.

Los estudios de mayor repercusión tampoco incluyen la evolución creciente de la inversión que, en el último año, llegó a representar el 24,5 por ciento del PBI, el nivel más alto de los últimos 35 años. Si bien la construcción, uno de sus componentes, había crecido aceleradamente, el rubro más dinámico fue la incorporación de equipo durable de producción que pasó de representar un tercio de la inversión total en 2003 al 50 por ciento en 2011. La ampliación y modernización de la industria impulsó, entre 2003 y 2011, un incremento de la productividad laboral del 46 por ciento, lo que implicó una sustancial mejora de la competitividad real. Parte de esa mejor productividad también se obtuvo por economías de escala, obtenidas por los aumentos de los volúmenes de producción destinados a abastecer una demanda interna que, en el referido período, casi duplicó su tamaño y la exportación, donde las manufacturas industriales crecieron 263 por ciento y las de origen agropecuario aumentaron 183 por ciento.

Por otra parte, la moneda nacional, en términos nominales entre 2003 y 2011, se depreció en relación con el dólar 40 por ciento más que el peso chileno, 44 por ciento más que el peso uruguayo y 76 por ciento más que el real de Brasil.

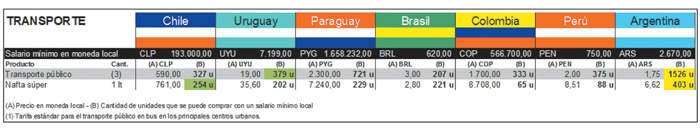

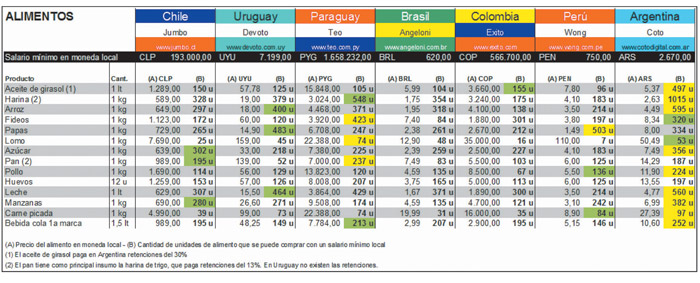

Un eje fundamental de la política económica de sostenimiento de la competitividad, compatible con una mayor equidad distributiva, ha sido el mantenimiento de precios de los combustibles, del transporte público y de alimentos básicos por debajo de los de la mayoría de las economías de la región, medidos en dólares. De este modo, la producción interna posee un piso asegurado de competitividad-precio con equidad social que se puede confirmar observando la cantidad de unidades de alimentos, combustible o transporte que un trabajador puede adquirir con un salario mínimo en distintas economías de América del Sur (ver cuadros).

Más allá de que la evolución de esas variables contribuye a la competitividad local, manteniendo controlado el valor de importantes componentes de los costos de la industria, el desarrollo del complejo productivo es un determinante central del grado de competitividad. Para ello, además de haber establecido un orden macroeconómico favorable a la inversión productiva en detrimento de la financiera, se buscó facilitar la ampliación de la oferta mediante líneas de crédito subsidiadas. Como los bancos privados no acompañaron este proceso, a partir de la reforma de la Carga Orgánica del Banco Central, el Gobierno los instó a orientar parte de los depósitos del sistema al otorgamiento de créditos accesibles para inversión.

Lejos de lo que pregonaban muchos analistas, la devaluación no habría implicado una mejora de la competitividad. Por el contrario, la pérdida de valor del peso habría contraído la demanda interna y habría provocado una transferencia de ingresos desde el sector de los trabajadores y de los de menor capacidad de negociación (jubilados, pensionados y gran parte de las pymes) hacia los sectores exportadores, especulativos y de mayor poder de mercado. Un proceso de esas características habría generado, además, una alta inestabilidad que habría perjudicado las decisiones de inversión.

La contracción del poder de compra de los trabajadores habría liberado un saldo mayor de exportación y, al mismo tiempo, habría reducido la demanda de importaciones, con lo cual el país podría haber dispuesto de un caudal mayor de divisas para satisfacer, en alguna medida, la demanda especulativa de dólares.

El escenario de fines de 2011 se complementaba con el debilitamiento de la demanda global, con las mayores exigencias del pago de la deuda en 2012 y con la revalorización del dólar a nivel mundial. Ante ese contexto, el Gobierno decidió restringir la compra de dólares para atesoramiento. Unos meses después, la necesidad de administrar las divisas se intensificó por la pérdida de más de una cuarta parte de la producción agrícola como consecuencia de la sequía, por la caída de los precios internacionales de los granos y las oleaginosas y la reducción de la demanda externa de nuestros productos industriales, sobre todo de Brasil.

Si no se implementaba el esquema de administración cambiaria que orienta la utilización de las divisas disponibles principalmente para el pago de la deuda y el desarrollo productivo, la suba del dólar por factores especulativos y de precaución se podría haber descontrolado. El hecho de que las corridas cambiarias se hayan transformado en una patología de la economía nacional, sumado al pico histórico de actividad de 2011 y a las constantes mejoras del poder adquisitivo de la población implicaba que el riesgo de desestabilización por una excesiva compra de dólares fuese demasiado alto. La variante era resignar una buena parte de reservas del Banco Central, lo cual habría implicado un debilitamiento de la soberanía alcanzada en los últimos años en materia de política económica. Por otra parte, el notable desarrollo de las telecomunicaciones de la última década, que agilizaron operaciones, y un contexto como el actual, donde el poder de los medios de comunicación está siendo disputado abiertamente, hacía más riesgosa aún que volvieran a repetirse profecías de mercado autocumplidas.

El eventual deterioro del valor del peso habría provocado que subieran los precios de los bienes de exportación que se comercializan en el mercado interno y los de los productos importados. Además, los grupos económicos que no se comercializan en el exterior, pero que tienen una alta cuota de poder de mercado, tanto por el efecto de la concentración como porque operan en sectores donde existen cuellos de botella, también habrían tratado de subir precios para no perder participación en el ingreso nacional. En suma, todo aquel con la capacidad de ajustar precios rápidamente habría ganado una cuota de mercado, en perjuicio de los que no tienen esa posibilidad. Muy distinto fue el efecto de alterar los precios relativos en un marco de baja utilización de la capacidad productiva, precariedad laboral y pobreza como el de 2002, que permitió que trabajadores desempleados hayan comenzado a reinsertarse en el sistema con salarios muy reducidos.

En los países en los que se presentaron las mayores subas de los precios de sus productos tradicionales de exportación, como Chile, Perú y Brasil (más que se quintuplicaron sus valores, entre 2003 y 2011; los de la soja subieron la mitad), se acentuó la reprimarización productiva. En Argentina, en cambio, a través de la aplicación de distintas políticas económicas, se logró potenciar el crecimiento del mercado interno y redirigir parte de los recursos extraordinarios del mayor ingreso de divisas al proceso de reindustrialización con inclusión social. Desde ya, las mejoras salariales, más allá de que implicaron un crecimiento del mercado interno, también afectaron la competitividad precio sobre todo en las ramas dinamizadoras de la industria más dependientes de un uso intensivo de mano de obra y con alto impacto distributivo. No obstante, estos sectores son preservados en cierta medida de la competencia internacional, en condiciones desleales, a través de la administración comercial.

La regulación del mercado de cambios mejoró la competitividad de las empresas formales; pueden acceder a los insumos y bienes de capital externo que requiere su producción al valor oficial del dólar, con lo cual se ha configurado un escenario interesante para el desarrollo de inversiones. El precio de la incorporación de tecnología externa, en relación con el costo laboral, es el más bajo de los últimos 30 años en la mayoría de los sectores y se mantuvo un sólido mercado interno.

La elevada volatilidad y las severas crisis del pasado, además de haber facilitado un proceso de concentración y extranjerización productiva, fomentaron estrategias empresariales cortoplacistas en detrimento del desarrollo. Alterar patrones de comportamiento mediante una mayor intervención estatal es un enorme desafío que requiere recursos y una gran capacidad de gestión, sobre todo en una economía donde prevalece un alto grado de extranjerización de la cúpula empresarial.

En la actual etapa, la mejora de la competitividad debe avanzar a través de una “sintonía fina”, que consiste en la generación de más políticas que estimulen la inversión en pos de una mejora real de la estructura productiva, que permita mantener los niveles salariales. Esas políticas deben seguir redistribuyendo recursos generados desde los sectores que, en el proceso de ampliación del mercado interno, han obtenido rentas extraordinarias sin una contrapartida en materia de crecimiento productivo hacia otras áreas con un mayor potencial de desarrollo y que hoy son cuellos de botella para el crecimiento general y sostenido de la economía

* Director ejecutivo de la Fundación ProTejer. Economista del GEENaP.

-

Nota de tapa

Competitivos

DEBATE El tipo de cambio real

Un eje fundamental de la política económica...

Por Mariano Kestelboim -

TECNOLOGíA, INNOVACIóN Y CONOCIMIENTO

Cooperativos 2.0

Por Julian Blejmar -

RECESIóN, DESEMPLEO Y EXCLUSIóN POR MEDIDAS DE AJUSTE ORTODOXAS

La bomba social europea

Por Natalia Aruguete -

FINANZAS > UN TRIBUNAL DE NUEVA YORK INTERPRETó EL PARI PASSU CASTIGANDO A LA MAYORíA DE LOS ACREEDORES

Fallo de buitres

Por Cristian Carrillo -

DESARROLLO, CRECIMIENTO Y DESAFíOS CIENTíFICOS

“El futuro de la humanidad”

Por Lino Barañao -

Préstamos del Provincia

-

OPINIóN

La riqueza estructural

Por Daniel Novak -

PROYECTO, MODELO Y MEDIDAS ANTIDUMPING

Políticas de protección a la industria

Por Diego Rubinzal -

SUMA CERO

el chiste

-

SUMA CERO

el libro

-

SUMA CERO

la posta

-

SUMA CERO

el dato

-

SUMA CERO

congreso

-

SUMA CERO

¿cuáles?

-

SUMA CERO

el número

-

SUMA CERO

el acertijo

-

SUMA CERO

cursos

© 2000-2022 www.pagina12.com.ar | República Argentina | Política de privacidad | Todos los Derechos Reservados

Sitio desarrollado con software libre GNU/Linux.