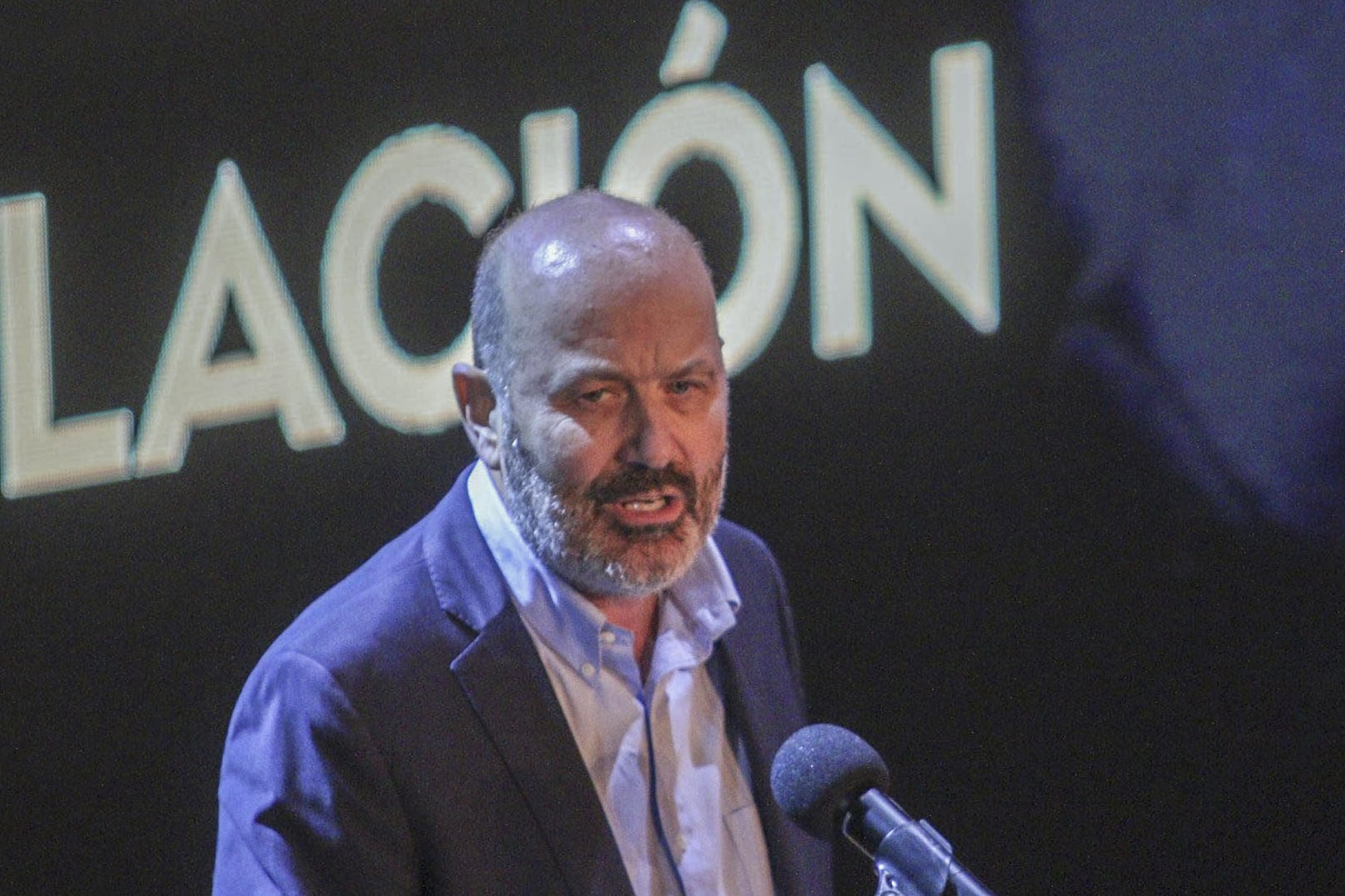

Una disputa que mira de cerca la nueva "Liga de Gobernadores"

El debate de fondo detrás del conflicto Nación-CABA por la coparticipación

Los sucesivos ordenamientos fiscales fueron producto de crisis económicas o políticas. La Constitución del '94 impuso una estructura tan rígida de reglas que obliga Nación y provincias a maniobrar alrededor de pactos circunstanciales. Al no haber un mecanismo de solución de controversias, la Justicia es eje de un problema que en realidad es político.