![]()

![]()

![]() Domingo, 20 de septiembre de 2009

| Hoy

Domingo, 20 de septiembre de 2009

| Hoy

INFORME ESPECIAL

El nuevo viejo FMI

Por Pablo Nemiña *

Por Pablo Nemiña *

Uno de los datos que trajo el estallido de la crisis económica es la reaparición del Fondo Monetario Internacional en el centro del escenario internacional. No más allá de un año atrás, el Fondo se encontraba inmerso en una crisis comparable sólo a la que enfrentó durante la década del ’70, con la desaparición del patrón dólar-oro. Deslegitimado y afectado por un creciente déficit operativo consecuencia de la casi nula utilización de sus créditos, se debatía entre reformarse o desaparecer.

Aunque en ese tiempo logró algunos avances, como una limitada mejora de la distribución de votos a favor de países en desarrollo, la bonanza económica planteaba dudas sobre el fundamento de su continuidad. Hasta que estalló la crisis, y el G-20 lo relegitimó como responsable de la estabilidad financiera internacional. Para ello anunció la triplicación de sus recursos a 750 mil millones de dólares, lo cual se logrará mediante aportes directos de los países industrializados, la venta de una parte de sus reservas de oro y la emisión de títulos.

Si la magnitud de la crisis hizo necesario el aumento de sus recursos, la desconfianza de los países hacia sus recetas motivó que en marzo de 2009 aprobara una reforma de su política de financiamiento y condicionalidad para renovar el atractivo de sus líneas de crédito. El diagnóstico del organismo –reconociendo algunas críticas– postulaba que sus créditos eran poco atractivos porque ponían a disposición un financiamiento bajo en función de las necesidades de los países, y establecían una serie de condicionalidades que limitaban el margen de decisión sobre la política económica e interferían en el proceso político de toma de decisiones local. Esto llevaba a que los países en desarrollo, sus tradicionales clientes, evitaran solicitar créditos.

Respecto de su política de financiamiento, pueden señalarse dos novedades. Primero, la renovación del menú de líneas de crédito, mediante la cual eliminó algunas de las menos usadas y estableció la Línea de Crédito Flexible (LCF). Esta ofrece financiamiento ilimitado (aunque se espera que no sea mayor al 1000 por ciento de la cuota de los países), con un largo plazo de repago y sin condicionalidades. Pero no todos los países pueden solicitarla, ya que está limitada a los que posean una trayectoria de políticas “sólida” y hayan recibido una evaluación positiva en la revisión anual. Segundo, el Fondo reforzó el Stand-By (SBA) –la línea de crédito tradicional– a través de la duplicación del límite de acceso normal a 600 por ciento de la cuota.

En relación con la política de condicionalidad, propuso una reforma orientada a adaptar las condiciones a los requerimientos de los países según sus debilidades y fortalezas, basada en tres pilares. Primero, reducir el número de condiciones en los acuerdos, mediante la mayor utilización de criterios de precalificación. Segundo, flexibilizar las condiciones estructurales (reformas del marco institucional de la economía como privatizaciones, desregulaciones y reformas al régimen financiero, tributario o laboral). Tercero, limitar la condicionalidad a sus áreas centrales de expertise, esto es, variables macroeconómicas financieras, monetarias, fiscales y cambiarias.

A través de esta reforma el Fondo buscaba presentarse como un organismo que había aprendido de sus errores, capaz de adaptarse a las necesidades de los países, otorgando financiamiento y alentando la implementación de políticas contracíclicas de estímulo fiscal que posibilitaran morigerar el impacto recesivo de la crisis. Sin embargo, aunque con algunos matices, el Fondo sigue reproduciendo una lógica similar a la de su versión ’90, acompañando sus desembolsos de condiciones que impiden limitar la fuga de capitales al restringir cualquier tipo de control cambiario o de capitales –aunque sea temporario–, lo cual profundiza el impacto del shock externo. Esto aumenta la presión para la implementación de políticas fiscales y monetarias restrictivas –como ajustes fiscales o suba de la tasa de interés– que agravan la contracción económica.

Evidencia empírica

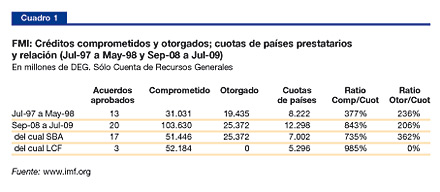

Desde el estallido de la crisis, el Fondo aprobó 20 acuerdos, 17 SBA y 3 en la nueva LCF. La primera conclusión es que el aumento de sus recursos se ha reflejado en un notable crecimiento en la magnitud de los créditos comprometidos y en los desembolsos efectivamente entregados (al aprobar un acuerdo, se pone a disposición una línea de crédito de la cual los países pueden ir haciendo retiros parciales a medida que se cumpla con las revisiones periódicas). El Cuadro 1 compara la magnitud de los créditos aprobados y otorgados en los primeros once meses del estallido de la crisis de Asia y la actual. Aunque debe considerarse que la crisis actual es de mayor alcance, los datos indican un ostensible aumento en la entrega de recursos.

Si se compara la proporción de los créditos con las cuotas de los países solicitantes, se observa que se ha duplicado la relación con lo comprometido, aunque ha disminuido levemente con lo otorgado. Esto último se entiende al discriminar entre créditos SBA y LCF. Si tomamos sólo los primeros, se ve que la relación entre lo otorgado y las cuotas creció un 50 por ciento. Sucede que los tres créditos LCF son de gran magnitud, pero hasta el momento no fueron utilizados por los países solicitantes (México, Colombia y Polonia). Ya sea en términos absolutos como en relación con las cuotas de los países, el FMI ha incrementado sus desembolsos. Pero el caso de la condicionalidad presenta mayor complejidad y sugiere relativizar el alcance de la reforma.

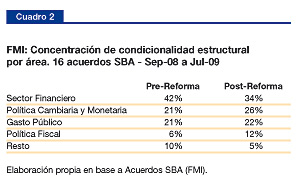

Existen dos tipos de condicionalidades: cuantitativas o estructurales. Las primeras se refieren a metas numéricas sobre indicadores macroeconómicos como saldo fiscal, endeudamiento y base monetaria. Las segundas consisten en reformas del marco institucional de la economía. Respecto de las últimas, en el Cuadro 2 se muestra que el Fondo las reenfocó hacia sus áreas de responsabilidad principal, por lo que ahora las áreas de política financiera, monetaria, cambiaria y fiscal concentran el 95 por ciento de las condiciones estructurales. Esto marca un contraste con las exigencias del Fondo en los ’90, cuando, siguiendo el decálogo del Consenso de Washington, se extendían a otras áreas como privatizaciones, desregulaciones y reformas educativas y laborales. Otra cuestión a destacar es que los acuerdos con Pakistán, Armenia y Mongolia incluyeron medidas orientadas al fortalecimiento de las redes de protección social. Aunque con tibieza, el Fondo parecería haber mejorado algunas prácticas ampliamente criticadas en el pasado.

Sin embargo, el grueso de las condiciones estructurales mantiene una orientación ortodoxa, y buscan alcanzar la estabilización mediante políticas de restricción de la demanda, las cuales, en la mayoría de los casos, profundizan el ciclo recesivo. Por ejemplo, el Fondo requirió como condición previa al acuerdo con Islandia, Pakistán y Bielorrusia (en el último caso, luego de la reforma), la suba de la tasa de interés local. Recientemente se exigió a Serbia y Bosnia, también como condición previa, un recorte en los salarios públicos.

Las condiciones cuantitativas también reproducen esa orientación. Todos los acuerdos, en promedio, incluyen condiciones que imponen límites al endeudamiento público. Si bien es destacable la preocupación por mantener un nivel de endeudamiento razonable, es deseable relajar esas exigencias en contextos recesivos, ya que el uso del crédito –de forma moderada– puede contribuir a la reactivación. En línea con lo anterior, casi todos los acuerdos en promedio imponen límites al déficit fiscal. La tristemente célebre exigencia de implementar una ley de déficit cero ha reaparecido en los acuerdos con Ucrania y Bielorrusia.

A pesar de que ha transcurrido un período breve desde la reforma, la presentación sintética de los datos sobresalientes permite establecer algunas observaciones preliminares en relación con el alcance de la misma. El FMI presenta aspectos novedosos junto a otros de continuidad. En relación con los primeros se cuentan los préstamos de mayor magnitud, la concentración de la condicionalidad en pocas áreas, y cierto interés por la protección social de los sectores más vulnerables. No obstante, la orientación ortodoxa de sus recomendaciones de política se mantiene prácticamente sin modificaciones. Esto lleva a que sus condiciones, aunque limitadas a pocas áreas, reproduzcan en su contenido el esquema de ajuste con libre movilidad de capitales, que puede profundizar el impacto del shock externo en tanto limita ostensiblemente la posibilidad de implementar políticas contracíclicas

* Conicet/Idaes-Unsam. Este trabajo forma parte del Programa interdisciplinario para el seguimiento del desarrollo y los efectos de la crisis el orden económico mundial (Pisco), del Instituto del Desarrollo Humano de la Universidad Nacional de General Sarmiento.

claves

FONDO

REFORMA

La crisis económica global derivó en la reaparición del Fondo Monetario Internacional en el centro del escenario internacional.

El G-20 lo relegitimó como responsable de la estabilidad financiera internacional.

En marzo de 2009 el FMI aprobó una reforma de su política de financiamiento y condicionalidad para renovar el atractivo de sus líneas de crédito.

Aunque con algunos matices, el Fondo sigue reproduciendo una lógica similar a la de su versión ’90.

Las áreas de política financiera, monetaria, cambiaria y fiscal concentran el 95 por ciento de las condiciones estructurales.

Todos los acuerdos, en promedio, incluyen condiciones que imponen límites al endeudamiento público.

-

Nota de tapa> INFORME ESPECIAL

El nuevo viejo FMI

INFORME ESPECIAL

Deslegitimado, y afectado por un creciente déficit operativo...

Por Pablo Nemiña -

ENFOQUE

El fin de un ciclo perverso

Por Roberto Feletti -

OPINIóN

Telefónicas y medios

Por Alberto Müller -

FINANZAS > A UN AñO DE LA QUIEBRA DEL BANCO DE INVERSIóN LEHMAN BROTHERS

Casi todo sigue igual

Por Cristian Carrillo -

AGRO > REFORMA TRIBUTARIA PROGRESIVA EN BUENOS AIRES

Pagan poco y nada

Por Claudio Scaletta -

LA NACIONALIZACIóN DEL COMERCIO EXTERIOR DE GRANOS

Defender al productor

Por Federico Bernal -

REACTORES NUCLEARES DE PEQUEñO TAMAñO PARA LA PRODUCCIóN DE ELECTRICIDAD

Ajustar prioridades

Por Roberto Garcia Moritan -

EL BAúL DE MANUEL

Monopolio. Son pocos, yo los conozco

Por Manuel Fernández López

© 2000-2022 www.pagina12.com.ar | República Argentina | Política de privacidad | Todos los Derechos Reservados

Sitio desarrollado con software libre GNU/Linux.