El pago de impuestos siempre es un asunto recurrente y controversial. Sin embargo, poco se habla de lo que “no se paga” sea por evasión o por elusión. En el primer caso, se hace incumpliendo la ley. Y en el segundo, se logra gracias a que la ley ofrece un tratamiento impositivo preferente en determinadas situaciones y que, en muchas ocasiones, acaba derivando en la posibilidad real de maniobrar para dejar de pagar lo que corresponde, aprovechándose de algún subterfugio o limbo legal.

Se suele discutir mucho sobre la evasión pero muy poco de la elusión, y tanto una cosa como la otra contribuyen a que cualquier sistema tributario padezca un flujo de filtraciones de grandes dimensiones. Se pierde mucha recaudación por culpa de esta fuga permanente.

Estándares

A pesar de todo lo que se publica, el nivel de recaudación en Argentina está por debajo de los estándares internacionales. La presión fiscal en 2019 fue de 28,4 por ciento del PIB, mientras que el promedio de los países de la OCDE, 34,3 por ciento.

Además la composición tributaria en Argentina es muy desigual en cuanto a quiénes soportan su carga. La mayoría procede de impuestos indirectos, o sea los más regresivos e injustos. En cambio, gran parte de lo que se evade y elude se concentra en aquellos que tienen más ingresos.

El sistema tributario local podría recaudar más y con más justicia fiscal sin necesidad de aplicar más impuestos. Bastaría, por un lado, con simplificar y reordenar la matriz impositiva (que tiene 85 tributos a nivel municipal, 39 provinciales y 41 nacionales) y, por otro lado, con una reforma específica orientada a detener la evasión y la elusión.

La lucha contra la evasión es la tarea más complicada porque, aunque se persiga y se disponga de un conjunto de incentivos para evitarla, en gran medida depende de la predisposición de ciertos sectores económicos a realizar prácticas ilícitas.

Elusión

Por eso, una de las vías más plausibles e inmediatas para mejorar el sistema tributario es erradicar la elusión. La clave está en una mejor redacción de la base legal de cada tributo de forma tal que no se permita un uso abusivo de las ventajas fiscales, sin razón económica ni social.

Por ejemplo, es inadmisible que la tasa legal del impuesto que tienen que pagar las empresas difiera tan significativamente de la tasa efectiva, la que realmente pagan. La tasa legal era en 2018 del 30 por ciento pero el tipo impositivo efectivo sobre sus beneficios fue del 7,8 por ciento.

¿Qué pasó con el resto que debían pagar?

No lo pagaron (mal) aprovechándose de la letra pequeña de la ley. Buscaron y encontraron cada grieta legal gracias a una planificación fiscal muy bien desarrollada por sus equipos técnicos. Este tipo de comportamiento elusivo es llevado a cabo por las grandes empresas, no por las pequeñas y medianas.

Entre estas y otras prácticas elusivas, se deja de pagar en impuestos el equivalente a 2,74 por ciento del PIB por ventanas legales que lo permiten. O, lo que es lo mismo, se pierde un 9,0 por ciento del total de recaudación.

Muchas de esas exenciones tributarias están justificadas porque se quiere promocionar un determinado sector económico o una zona geográfica. Pero cuando se mira con lupa esa caja negra se encuentran tantas excepciones respecto al principio genérico que pareciera que no pagar impuestos es la regla general.

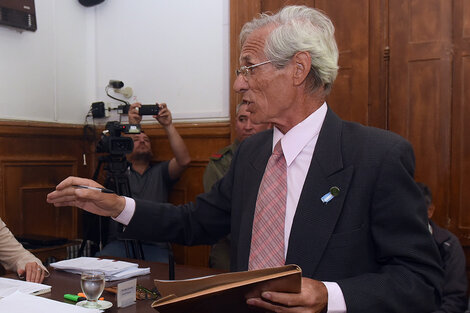

Jueces

El mejor ejemplo se encuentra en la exención del Impuesto a las Ganancias para los magistrados y funcionarios del Poder Judicial. En 2021 dejarán de pagar 41.285 millones de pesos. ¿Por qué? Por nada. O, más bien, sí. Porque son un grupo de poder que logró este beneficio para sí sin que eso tuviera ninguna repercusión social ni económica para el país.

Si se estableciera lo contrario, o sea, que paguen su correspondiente impuesto sin exenciones se acabaría esta fuga anual que equivale al 21 por ciento del presupuesto anual del Ministerio de Salud, o al 130 por ciento del Ministerio de Justicia y Derechos Humanos, o al 665 por ciento del Ministerio de las Mujeres, Géneros y Diversidad.

Aún resta mucho por hacer para avanzar en calidad y cultura tributaria en Argentina. Todos los que hablan de equilibrio fiscal siempre se olvidan de esta vía: evitar fugas y filtraciones que están permitidas por ley, y de la que se aprovechan mayoritariamente los que más tienen.

También obvian lo que no se paga por evasión o por riquezas no declaradas offshore que, según datos de 2017, suponía el 74,8 por ciento del PIB.

O por bases tributarias subevaluadas por no existir un catastro de propiedades ajustado a los precios de mercado. O lo que dejan de pagar las gigantes tecnológicas (Google, Apple, Facebook, Amazon, Netflix) que operan en el país. O lo que poco que tributan las rentas del capital.

A la hora de discutir sobre impuestos, sería más que pertinente hablar de aquellos que no los pagan y deberían hacerlo.

* Doctor en Economía y director ejecutivo del Centro Estratégico Latinoamericano de Geopolítica (Celag).

** Doctora en Economía e integrante del Celag.