Afirmó que una reciente medida del BCRA habilitaría a "una crisis bancaria"

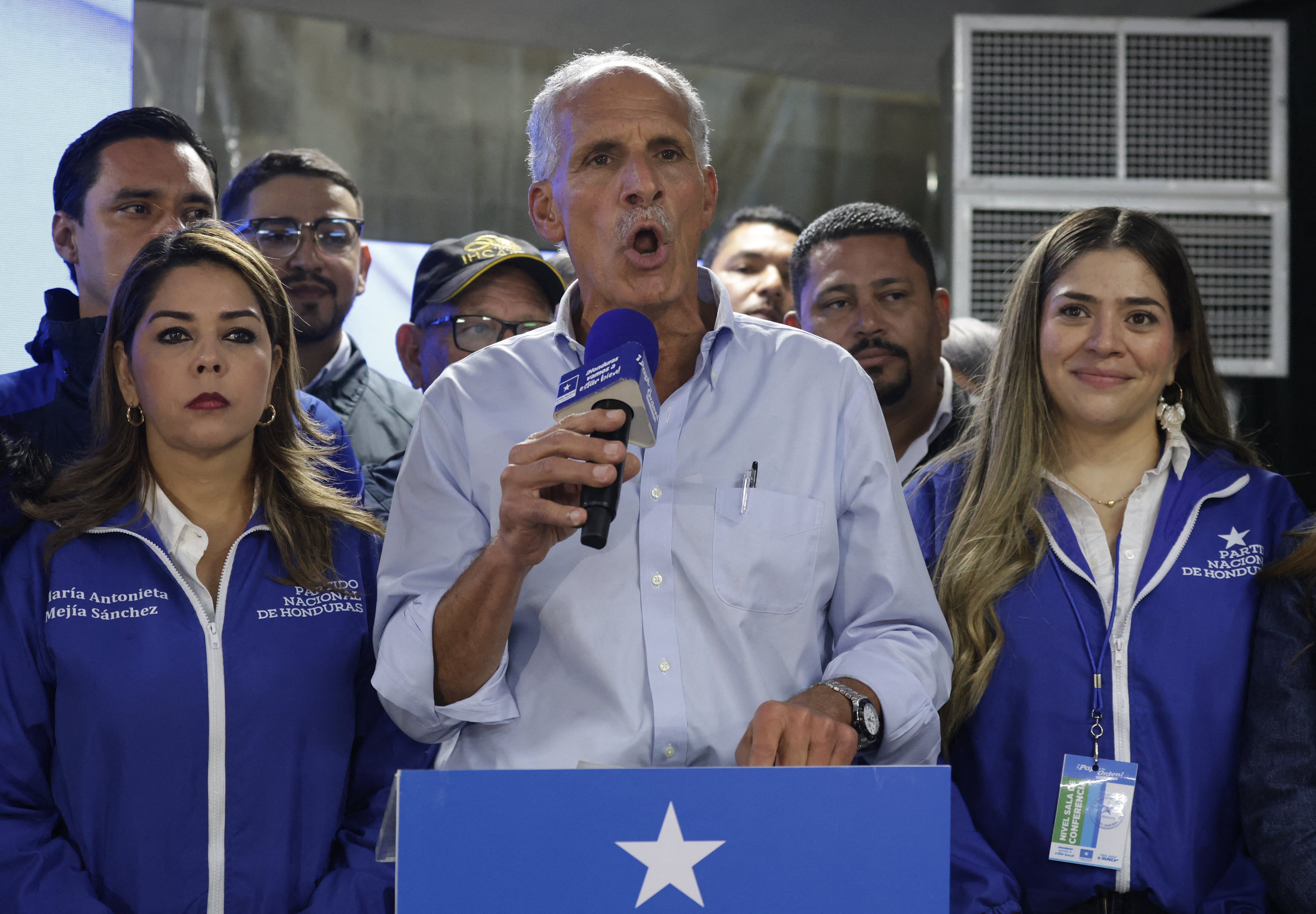

Críticas de Sandleris con falta de memoria

El último titular del Banco Central de Mauricio Macri cuestionó la autorización a los bancos a integrar encajes con títulos del Tesoro. Hasta Moody´s descalificó su comentario.