Existe una cuestión acerca de la cual todas las fuerzas políticas, a pesar de sus marcadas diferencias, parecían estar de acuerdo: la política económica debe perseguir el objetivo de alcanzar (y sostener) un superávit fiscal.

La persecución de dicho objetivo se desprende de creencias/teorías equivocadas sobre el gasto público, el rol de los impuestos y, más en general, la naturaleza del dinero. Lo que es peor, la consecuencia es una economía que opera por debajo de sus posibilidades (con recursos desempleados). Por lo tanto, se hace necesaria una teoría alternativa: debemos cambiarnos los anteojos a través de los cuales analizamos la economía.

Puede afirmarse que la teoría económica neoclásica (y también buena parte de la clásica) explica la naturaleza del dinero prescindiendo del Estado. El Estado “se agrega” a una economía en la que ya existe el dinero; en pocas palabras, el dinero (y el valor) serían anteriores al Estado. En este marco, el valor del dinero suele atribuirse a que con él pueden adquirirse mercancías. No obstante, esta explicación es claramente insuficiente pues sólo traslada el problema: ¿por qué quien vende una mercancía acepta pesos a cambio de ella?

En realidad, como sostuvieron diversos autores “olvidados” por el mainstream (Knapp, Lerner, Keynes en el Treatise, y hasta el mismísimo Adam Smith), pensar el dinero sin el Estado es absurdo: el dinero es una “criatura del Estado” y, por lo tanto, no puede analizarse una economía monetaria sin la (previa) introducción del Estado.

El Estado impone una obligación impositiva pagable sólo en pesos (la moneda sobre la que posee el monopolio de emisión). El peso se define, entonces, como “lo que es necesario/aceptado para pagar impuestos”, es decir, ni más ni menos que un crédito fiscal.

De aquí que los impuestos crean desempleo: personas dispuestas a vender trabajo a cambio de pesos. Más en general, los usuarios de pesos deben ofrecer bienes y servicios de modo de hacerse de los pesos necesarios para cumplir la obligación impositiva. Los impuestos son suficientes (aunque no necesarios) para garantizar la demanda/aceptación del pesos (y otorgarle valor): “taxes drive money” (TDM).

El peso, como cualquier moneda (y mercancía), tiene un componente vertical (exógeno, sector público consolidado) y otro horizontal (crédito en el sector no público, cuya expansión bruta es endógena y se netea a cero). De hecho, una confusión usual, incluso entre economistas “heterodoxos”, es que si bien los préstamos crean depósitos, el crédito no puede crear activos financieros en términos netos (que sólo pueden provenir de la actividad vertical, las transacciones del sector público consolidado con los restantes sectores). En pocas palabras, la creación neta de pesos es un simple monopolio público.

Ahora bien, una vez que se comprende que el peso es un monopolio público, resulta evidente que el Estado (sector público consolidado) debe gastar/prestar antes de que los usuarios de pesos puedan pagar efectivamente el impuesto. Del mismo modo, al sacar una entrada para el cine, el emisor tiene que entregarla antes de que el usuario pueda usarla para entrar al cine. Pero entonces el gobierno no necesita recaudar para gastar; más bien, los usuarios de pesos necesitan que el Estado gaste para poder cumplir la obligación impositiva.

De hecho, en un hipotético “primer período fiscal” de la economía, alcanzar un superávit es imposible para el sector público; en los períodos subsiguientes, el superávit es posible (pero su magnitud está acotada por los déficits previos acumulados).

De aquí no debe concluirse que los impuestos no sean necesarios; los impuestos son necesarios, más aún, indispensables aunque no para “financiar” al gasto. La obligación impositiva induce a los usuarios de pesos a ofrecer bienes y servicios a cambio de pesos y, de ese modo, movilizan recursos privados al sector público.

Lo que es más importante, el Estado no tiene restricciones financieras en pesos: puede cumplir cualquier pago denominado en pesos. Del mismo modo en que a nadie se le ocurre preguntarse de dónde obtiene los puntos quien los asigna en el marcador de un partido de tenis, no tiene sentido preocuparse por la posibilidad de que el Estado “se le acaben” los pesos.

Claro que pueden existir limitaciones “auto-impuestas” que limiten la capacidad del gobierno para gastar en pesos, por lo general derivadas de las creencias equivocadas que mencionamos anteriormente. Si, por algún motivo, la sociedad llegará a creer que fuera peligroso caminar al ritmo que lo hacemos normalmente en la actualidad, podría sancionarse una ley que nos obligara a atarnos los cordones de un zapato con los del otro. Por absurda que pueda parecer la analogía, esto es precisamente lo que hacen los gobiernos al limitar el tamaño de sus déficits.

Pero, entonces, ¿implica este argumento que el gobierno debe gastar (y crear pesos) sin límite alguno? De ninguna manera. Implica, simplemente, que las opciones de política deben evaluarse en función de sus efectos sobre objetivos políticamente determinados; no por incrementar/disminuir el déficit/superávit. En términos simples, el déficit no es bueno (ni malo) en sí mismo: las finanzas públicas deben ser funcionales a los objetivos de política.

Como cualquier estudiante de Economía I debería saber, debido a que el gasto de una persona es el ingreso de otra, a nivel agregado, el ingreso debe ser igual al gasto. O, lo que es lo mismo, la suma de los superávits de los diferentes sectores debe anularse. El déficit del gobierno es igual a la suma de los superávits del sector privado doméstico y el sector externo. Si el sector no gubernamental desea ahorrar (no gastar la totalidad de sus ingresos) pesos en términos netos, sólo el déficit público permite hacerlo efectivo. Un deseo colectivo en el sector privado sólo puede ser resuelto en el componente vertical.

Quien probablemente sea el principal exponente académico de lo que ha dado en llamarse TMM (Teoría Monetaria Moderna), L. Randall Wray utiliza el siguiente ejemplo para ilustrar el problema del desempleo: "Digamos que tenemos 10 perros y enterramos 9 huesos en el jardín. Enviamos a los perros a encontrar los huesos. Al menos un perro volverá sin un hueso. Decidimos que el problema es la falta de entrenamiento. Ponemos a ese perro en un riguroso entrenamiento sobre las últimas técnicas de búsqueda de huesos. Enterramos 9 huesos y mandamos a los 10 perros afuera de nuevo. El perro entrenado termina con un hueso, pero algún otro perro vuelve sin un hueso (con la lengua afuera, por decirlo así)". La educación, la capacitación y el esfuerzo individual, aunque beneficiosos, no solucionan el desempleo. Resulta obvio que estas políticas sólo pueden redistribuir el desempleo de un grupo a otro. La causa del desempleo a nivel agregado es la insuficiencia del gasto (y no las características de los desempleados).

Por lo tanto, limitar el gasto (tener un objetivo de superávit fiscal) es irracional: mientras que el único “costo” del pleno empleo es financiero (acreditar cuentas bancarias con pesos), el desempleo tiene un costo real, los bienes y servicios que dejan de producirse.

El desempleo es, entonces, evidencia de un déficit público demasiado pequeño. El gobierno puede aumentar el gasto adquiriendo el trabajo desempleado (que, por definición, está a la venta en pesos) hasta satisfacer el deseo de ahorro del sector no gubernamental o, lo que es lo mismo, hasta alcanzar el pleno empleo.

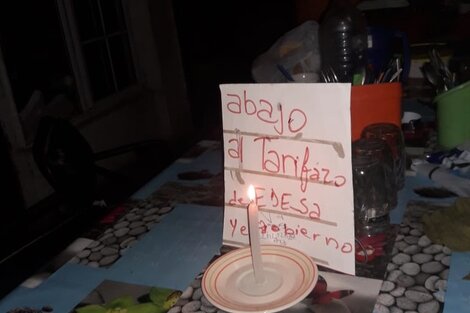

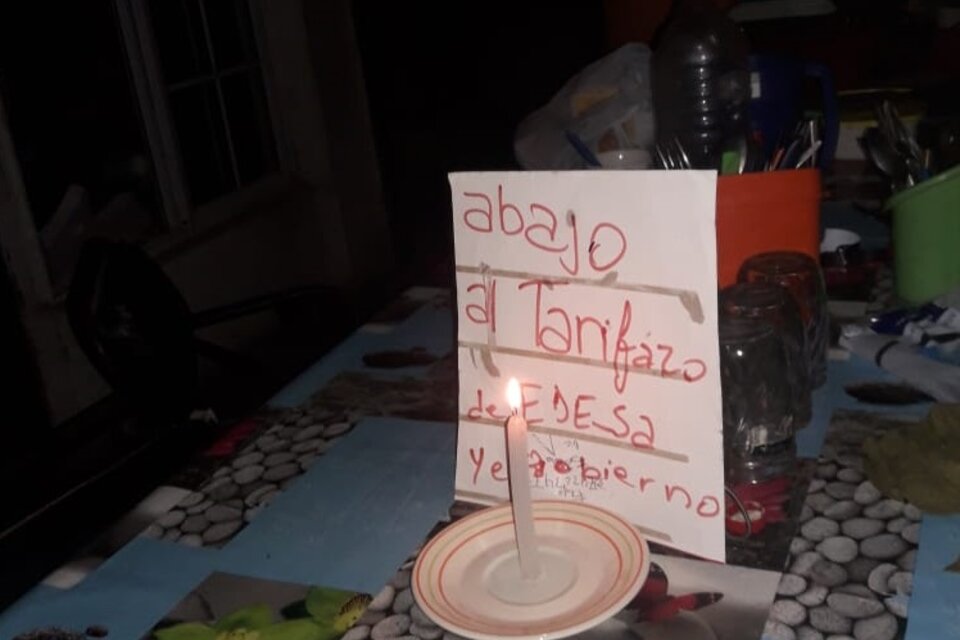

Hay, sin embargo, un aspecto particular de la situación argentina que debe tenerse en cuenta: la deuda en moneda extranjera. El dólar tiene un precio en pesos (el tipo de cambio): si encuentra vendedores dispuestos, el gobierno puede comprar los dólares requeridos para pagar la deuda. No obstante, no está en posición de decidir el precio al que adquiere los dólares. El incremento del tipo de cambio, generado por la mayor demanda de dólares para cumplir los compromisos en moneda extranjera, podría derivar en un aumento del gasto del sector público consolidado tal que agotara el espacio de política fiscal dado por el deseo de ahorro de pesos del sector no gubernamental (el ingreso que no se desea gastar). Esta es, ciertamente, una “restricción externa” para la economía argentina.

Se trata, de hecho, de un caso particular de una situación más general: gastar “demasiado” en otros objetivos agota el espacio fiscal e imposibilita el pleno empleo (a menos que los desocupados pudieran emplearse en la producción de dólares).

Además, en la medida en que este gasto no estaría basado en una regla de precio (de hecho, el gobierno no podría decidir ni el precio -el tipo de cambio- ni, por ende, la cantidad de pesos gastados -dada por el producto entre el tipo de cambio y la magnitud de los compromisos en dólares-), sería inflacionario (y, probablemente, hiperinflacionario).

He aquí la encrucijada: más temprano que tarde, el próximo gobierno deberá decidir entre cumplir sus obligaciones en moneda extranjera y tener una economía con pleno empleo.

Agustín Mario es docente-investigador CEEPyD, DEyA-UNM