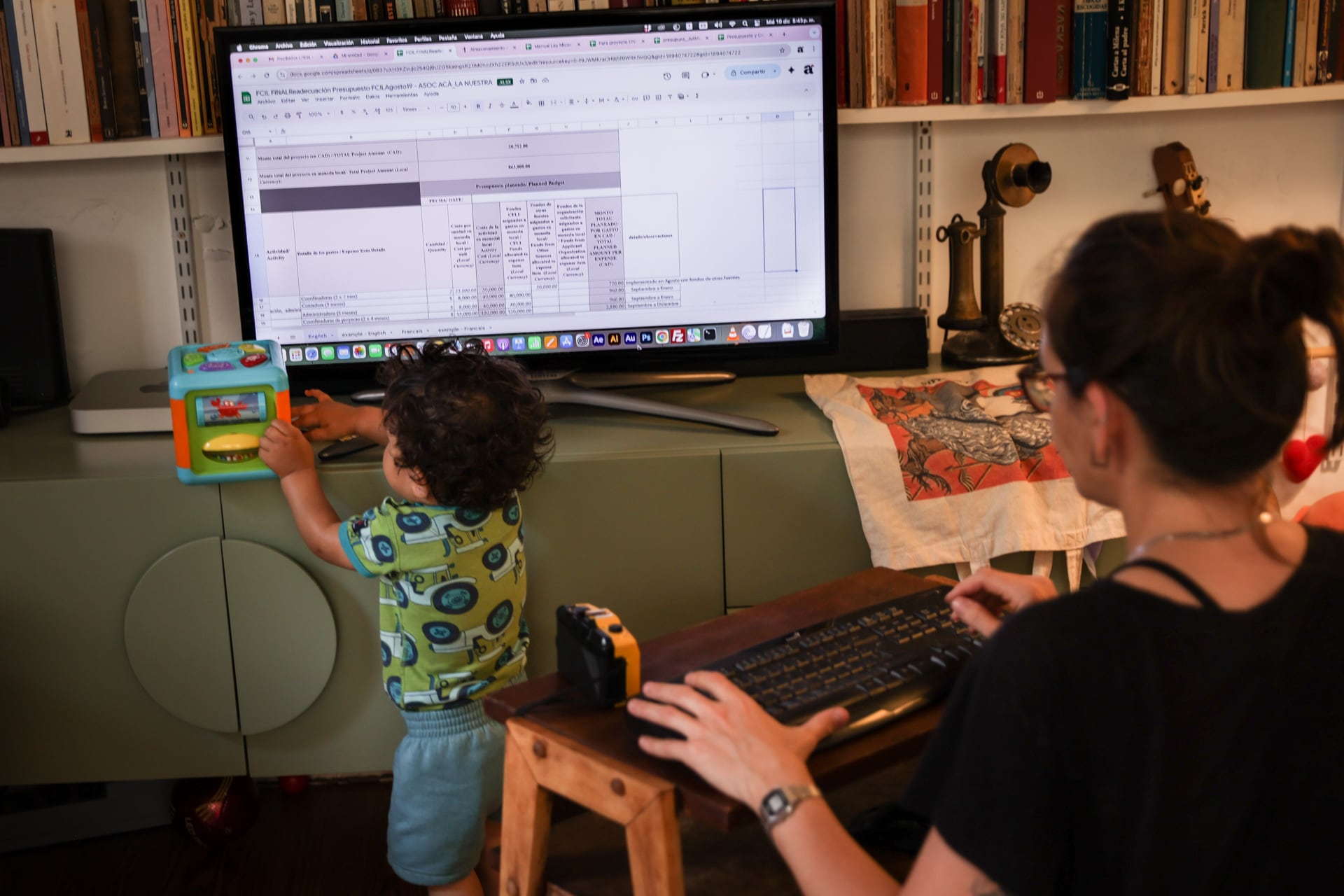

Más impuestos, menos ingresos

Nuevo impuesto a las Ganancias: piso, cuánto se paga por salario y qué pasa con el monotributo

El borrador, que será pronto presentado al Congreso, tiene la intención de establecer nuevas pautas para la tributación de los trabajadores.