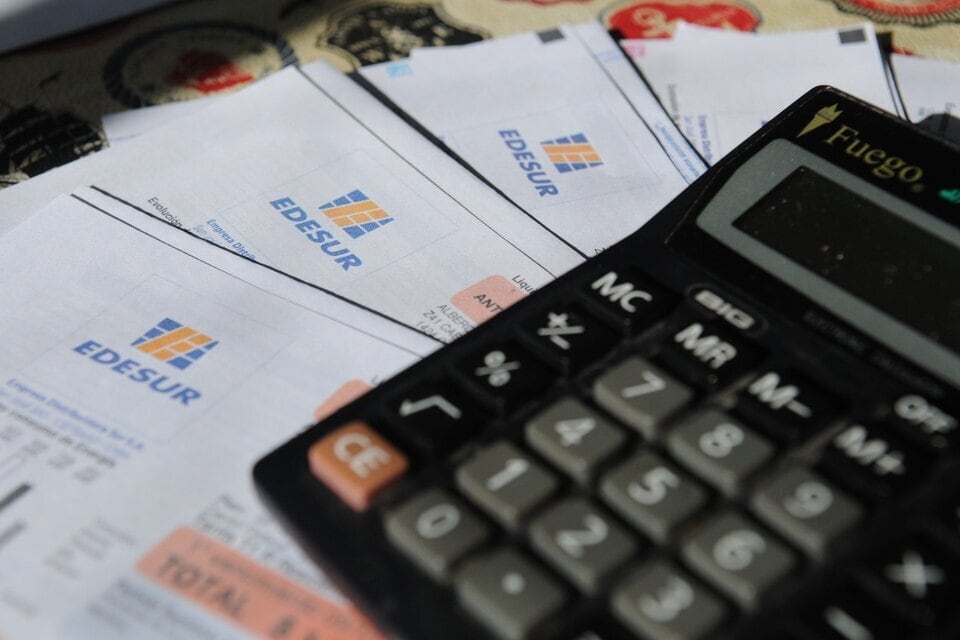

El mercado informal es muy pequeño y se convierte en un espacio de especulación financiera y política

El dólar blue empezó la semana bajando 10 pesos

Los negocios en ese segmento ilegal mantiene una volatilidad elevada por dos motivos: el bajo volumen de las operaciones que se cursan en esa plaza paralela y el uso especulativo de las empresas y operadores de la city de esta cotización para intentar formar expectativas de devaluación.