![]()

![]()

![]() Sábado, 20 de septiembre de 2008

| Hoy

Sábado, 20 de septiembre de 2008

| Hoy

ECONOMíA › PANORAMA ECONóMICO

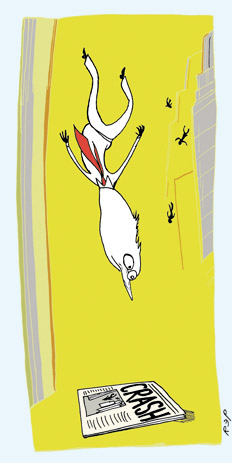

La caída del Muro de Wall Street

Por Alfredo Zaiat

Por Alfredo Zaiat

Cuando alemanes orientales comenzaron de madrugada a derrumbar a fuerza de mazazos el Muro de Berlín también se terminaba de desmoronar un sistema económico, político y social. El 9 de noviembre de 1989 fue el día que cayó el muro de unos 50 kilómetros de largo y 4 de alto que durante 28 años había dividido a Berlín Occidental de la República Democrática Alemana. Fue el acontecimiento simbólico del fin de una época y el comienzo del proceso de desaparición de la poderosa Unión de Repúblicas Socialistas Soviéticas (URSS). Políticos, intelectuales y militantes del Partido Comunista en el mundo se quedaron sin referencia, sin el faro que orientara su accionar cotidiano. En las dos décadas previas a la debacle final, ya había comenzado un persistente cuestionamiento a ese modo de organización burocrática y represiva que bajaba del Kremlin. Pero muchos no podían romper con esos lazos de lealtad a la caricatura que se había convertido lo que fue la extraordinaria revolución bolchevique. Implicaba un profundo conflicto existencial, imposible de resolver, respecto de todo lo que habían cultivado, creído e interpretado a lo largo de su vida. Lo que vino después para esas sociedades fue mejor en el aspecto de las libertades individuales, pero no lo fue tanto en cuanto a condiciones materiales para las mayorías, salvo para una elite que se apropió del control de las riquezas de esos países. Esta semana el mundo ha empezado a vivir un acontecimiento histórico similar a partir de la quiebra del banco de inversión Lehman Brothers y la compañía de seguros AIG: la caída del Muro de Wall Street.

Los golpes que van destrozando cada uno de esos ladrillos son el símbolo del fin de una época y el comienzo de una era hoy desconocida. Fueron casi 40 años de mercados financieros cada vez más desregulados, con entes de control públicos colonizados por los banqueros, libre movimiento de capitales especulativos y desarrollo de sofisticados instrumentos financieros que intensificaron el frenesí del casino global. Los gobiernos perdieron el control del sector financiero de la economía. Los dueños de las entidades, ejecutivos, analistas y operadores de esos mercados percibían ingresos obscenos, constituyéndose en una casta privilegiada durante estos años de dominio del mundo financiero sobre la economía real. Semejante poder terminó condicionando a las autoridades democráticas definiendo la lógica de funcionamiento general de las potencias, como en Gran Bretaña, donde la “industria financiera” representa el 30 por ciento de su economía. En la década pasada ya habían empezado a emerger síntomas de esta crisis: el crac bursátil de 1987, la ruina de Long Term Capital Management, el estallido de la burbuja de las puntocom y la quiebra de Enron, entre otros. Como los mismos fanáticos de la nomenclatura soviética, políticos, banqueros centrales, economistas de la city e inversores sofisticados no admitían cuestionamiento a la concepción del libre mercado y el predominio de las finanzas.

La caída del Muro de Wall Street provocará un perturbador conflicto existencial a esos protagonistas parecido al vivido por los militantes comunistas con el hundimiento de la URSS. Ese mundo del dinero fácil, ideas del liberalismo mágico, estilo de vida, teorías y postulados se ha pulverizado. Se han quedado sin un faro en la vida. Serán patrullas perdidas del sistema capitalista con predominio de las finanzas que está acabado. El riesgo para Argentina, que está bastante blindada de coletazos de la crisis internacional, es la existencia en el país de un contingente numeroso de esos milicianos que, aún alienados de un fanatismo conmovedor por el ideario que ha fracasado, ha empezado a deambular por gran parte de los medios exponiendo su propia mediocridad. Se sabe que no es fácil para los seres humanos admitir su propia decadencia. Sus ideas presentadas como verdades absolutas durante décadas en relación con la concepción celestial del mercado libre, de la administración del riesgo, de la dispersión del capital y eficiencia de la actividad financiera son un fiasco a nivel global. Hasta se quedaron sin el argumento final de su fundamentalismo acerca de que eran los agentes sociales (políticos, sindicatos) argentinos la razón de la debilidad permanente de la economía. El estallido se ha producido en el corazón del capitalismo financiero y la respuesta desesperada del líder extremista del laisser faire fue una intervención impresionante del Estado.

El origen de esta crisis terminal no se encuentra solamente en la irresponsabilidad de un grupo de banqueros ambiciosos en el manejo de créditos hipotecarios de baja calidad. Su raíz se remonta a comienzos de la década del setenta. El mundo de las finanzas internacionales comenzó a cambiar a partir del 15 de agosto de 1971. Ese día el presidente republicano Richard Nixon ordenó suspender la compraventa de oro decretando la inconvertibilidad del dólar con ese metal precioso, con el objetivo de poder emitir sin restricciones para cubrir sus desequilibrios externos, al tiempo de intentar la defensa del dólar como moneda internacional, como explicó Susanne de Brunhoff en su didáctico libro La política monetaria, publicado en 1973. Ese fue el inicio del final del sistema que desde la Segunda Guerra Mundial los países desarrollados habían utilizado para administrar las finanzas y el comercio global (Bretton Woods). Uno de los aspectos fundamentales de ese esquema era que la relación entre las paridades cambiarias de esas naciones estaba fija en dólares, y que el valor del dólar estaba respaldado por el oro a una cotización –garantizada por el Tesoro de Estados Unidos– de 35 dólares la onza. Esto provocó el descalabro del mercado de cambios y luego de intentar sin exito volver a definir tipos de cambio fijos, en julio de 1972 se permitió que la libra esterlina flotara contra el dólar y luego le siguieron Japón con el yen y el resto de las potencias europeas con sus respectivas monedas. Antes de esa medida de Nixon, el tipo de cambio fijo estaba defendido por fuertes controles del flujo de capital entre países, y también estaban muy controlados los mercados financieros domésticos.

La inconvertibilidad del dólar fue la puerta que se abrió para desregular los flujos internacionales de capital debido a la necesidad que tenían las empresas y bancos de cubrirse por las fluctuaciones de las tasas de cambio de las monedas. Fue el mordisco a la manzana del pecado. Las firmas que negociaban en los mercados extranjeros presionaban para poder diversificar su cartera de activos para reducir riesgos. La idea era que tenían que operar en divisas y activos financieros en transacciones inmediatas y a futuro en función de la percepción del riesgo que implicaba la fluctuación de los tipos de cambio. Desde entonces se empezó a desarrollar en forma vertiginosa la “industria financiera”, con la creación de instrumentos sofisticados que requerían una cada vez mayor desregulación de los mercados, apertura de los sistemas bancarios y liberación al movimiento de capitales. Se fue construyendo así el casino global donde la administración del riesgo fue transferida desde el Estado al sector privado. Esa liberalización internacional ha exacerbado la volatilidad del mercado y aumentado enormemente el peligro de contagio. Es lo que se vivió en la región durante la década del noventa y, por fortuna, mal que le pese a la secta de brujos nativos, el tránsito a contramano del Consenso de Washington les permite a esos países tener mejores defensas para enfrentar el actual crac de Estados Unidos y Europa.

Ese orden financiero global ha estallado con la burbuja inmobiliaria y los créditos subprime en Estados Unidos, activos que alcanzaron el estadio final de la sofisticación de instrumentos financieros desregulados. Ya nada será igual, aunque todavía no se vislumbra el modelo que lo sustituirá. Otra forma de regulación del sistema capitalista emergerá luego de la caída del Muro de Wall Street, lo que no significa que vaya a surgir rápidamente teniendo en cuenta la disputa que se precipitará dentro de Estados Unidos, pero fundamentalmente porque el eje del poder hegemónico global pasará a estar compartido con nuevas potencias en crecimiento.

-

ESTADOS UNIDOS LANZó UN MEGAPAQUETE DE AYUDA PARA DAR UN CORTE A LA ESTAMPIDA FINANCIERA

La carta del billón de dólares para frenar la crisis

Por Cristian Carrillo -

PANORAMA ECONóMICO

La caída del Muro de Wall Street

Por Alfredo Zaiat -

PANORAMA POLíTICO

Rescates

Por J. M. Pasquini Durán -

CRISTINA FERNáNDEZ ANUNCIó EL SUPERáVIT FISCAL DE AGOSTO Y APROVECHó PARA COMPARARLO CON EL DéFICIT DE ESTADOS UNIDOS

Es para George Bush, que lo mira por TV -

LA POLéMICA POR EL TIPO DE CAMBIO COMPETITIVO PARA LA INDUSTRIA. DEBATEN LOS EXPERTOS

A quién no le alcanza esta paridad -

FUGA DE U$S 16.000 MILLONES EN UN AñO

Privados con plata afuera -

SUBAS DE HASTA 30 POR CIENTO PARA EL GAS POR REDES Y REBAJAS PARA LAS GARRAFAS

Subsidio a los que no están en la red

Por Cledis Candelaresi

ESCRIBEN HOY

- Adrián Pérez

- Alfredo Zaiat

- Andrés Osojnik

- Antonio Caño

- Ariel Greco

- Cecilia Hopkins

- Cledis Candelaresi

- Cristian Carrillo

- Cristian Vitale

- Daniel Guiñazú

- David Nuñez

- Facundo de Almeida

- Fidel Castro

- G. A. A.

- Gary Vila Ortiz

- Gerardo Albarrán de Alba

- Horacio Bernades

- Horacio Cecchi

- J. M. Pasquini Durán

- Julián Gorodischer

- Mariano Ribas

- Martín Piqué

- Matias Alinovi

- Matías Gigli

- Nora Veiras

- Oscar Ranzani

- Rodolfo Yanzón

- Sandra Russo

- Sebastián Ochoa

- Sergio Kiernan

- Werner Pertot

© 2000-2022 www.pagina12.com.ar | República Argentina | Política de privacidad | Todos los Derechos Reservados

Sitio desarrollado con software libre GNU/Linux.