![]()

![]()

![]() Domingo, 6 de octubre de 2013

| Hoy

Domingo, 6 de octubre de 2013

| Hoy

ECONOMíA › LA INCIDENCIA DE LOS GRUPOS MONOPOLICOS EN LA ESTRUCTURA DE COSTOS DE LA INDUSTRIA DE BIENES DE CAPITAL

Dueños del mercado, precios y productividad

La recuperación posconvertibilidad no logró revertir los controles monopólicos sobre la estructura industrial. El rol de las siderúrgicas.

Un estudio realizado por la cámara que agrupa a las empresas productoras de bienes de capital en Argentina reveló algunos detalles de la estructura de costos en el sector manufacturero y los márgenes de ganancias intrasectorial. El trabajo muestra que en los últimos doce años, los de la posconvertibilidad, algunos sectores proveedores de insumos básicos, principalmente siderúrgicos, se quedaron con la parte del león en materia de ganancias, con una incidencia muy superior a la que tienen los salarios en la estructura de costos. Además, la evolución de precios de los distintos rubros también refleja que, mientras el incremento de los salarios fue acompañando el ritmo de la productividad (el trabajo “produce” el margen extra de bienes que paga sus salarios), los precios de los insumos de sectores monopólicos (básicamente en el rubro Acero) crecen por encima no sólo de los salarios sino también de los bienes que producen las actividades a las cuales provee. Es decir, el período de la posconvertibilidad fue escenario de un nuevo proceso de transferencia de ingresos en favor de grupos monopólicos tradicionales. En este caso, representado por empresas emblemáticas como Siderca, Siderar, Acindar y Aluar.

Conviene empezar, para una mejor comprensión del tema, señalando que la industria de bienes de capital es un sector principalmente integrado por empresas pymes, con alta tecnología incorporada pero en general constituida por firmas que producen a baja escala y con personal muy especializado. Es una industria que fabrica maquinaria pero, en general, no en serie (salvo las clasificadas como Maquinaria de uso general) sino a pedido: máquinas-herramienta, calderas y grúas de diseño para grandes empresas, productos electrometálicos y equipos de uso especial, etc.

El trabajo mencionado, publicado por Cipibic (Cámara de la Industria de Proyectos e Ingeniería en Bienes de Capital, adherida a Adimra), se plantea como “una aproximación a la estructura y la evolución de costos representativos del sector productor de bienes de capital en la posconvertibilidad”. Analiza dicha evolución en tres ramas principales del sector (productos electro-metálicos para uso estructural, fabricación de maquinaria de uso general, y maquinaria de uso especial) y la primera conclusión que llama la atención es que los salarios tienen una participación promedio en la estructura de costos del sector que apenas supera la cuarta parte (27,8 por ciento) del total. Incluso, analizando la incidencia de los salarios en proyectos de inversión de largo plazo (es decir, con procesos de producción más prolongado y más alta incidencia de trabajo intelectual en la elaboración), aun en esos casos la participación sube pero no muy por encima del 35 por ciento. En relación con “la dinámica de los salarios”, el estudio menciona que, “en términos generales, su evolución en la última década estuvo en línea con la de la productividad”.

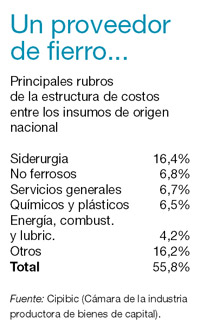

Pese a sus elevados niveles de especialización y aplicación tecnológica, los requerimientos de importación tampoco constituyen un rubro central en su estructura de costos. De hecho, el estudio de Cipibic revela que el conjunto de materias primas, partes y piezas importadas representan el 16,3 por ciento de los costos del sector. En cambio, el rubro insumos nacionales agrupa el 55,8 por ciento de participación en la estructura de costos, con un pico del 62,7 por ciento en el caso de la subárea Maquinaria de uso general, que agrupa a rubros tan diversos como motores, bombas, compresores, grifos y válvulas, engranajes, piezas de transmisión, hornos, quemadores, equipos de elevación y manipulación, etc.

Dentro de ese 55,8 por ciento de la estructura de costos que queda en manos de los denominados Insumos nacionales, el sector siderúrgico representa el renglón principal. Con un 16,4 por ciento de participación en la estructura de costos de la industria de bienes de capital, los siderúrgicos tienen una porción equivalente a todas las materias primas e insumos importados (16,3), y prácticamente el 60 por ciento de la participación de todos los salarios del sector. Con la particularidad de que la provisión de insumos siderúrgicos del sector está fuertemente concentrada en tres empresas: Siderca, Siderar y Acindar.

El segundo renglón entre los insumos nacionales con mayor participación en la estructura de costos del sector es Insumos no ferrosos (6,8 por ciento) que, como la anterior, también presenta un alto grado de concentración, en la figura de Aluar.

En materia de precios comparativos, el análisis de la estructura de costos de la industria de bienes de capital que efectúa Cipibic también revela que la industria siderúrgica logró sacar ventajas sobre sus clientes en la posconvertibilidad. Estudiando la variación de precios en los distintos rubros entre 2001 y 2012, el trabajo muestra que mientras las variaciones promedio de los precios de la industria de bienes de capital en el período acumuló un 517,4 por ciento, en el caso de los productos de “minerales ferrosos en formas básicas” (siderúrgicos), el aumento alcanzó en el mismo período al 660,7 por ciento. Como punto de comparación, el estudio también ofrece la variación de los mismos productos (minerales ferrosos en formas básicas) pero de origen importado: en ese caso, para el mismo período, el aumento es del 613,6 por ciento. Es decir, en valores en pesos y para el mercado interno, los insumos ferrosos importados aumentaron menos que los de origen nacional, pero ambos por encima de los precios de los bienes de capital nacionales.

El informe aporta otro elemento para ejemplificar el fenómeno de la evolución diferencial de costos: el precio promedio de la chapa gruesa de acero laminado en caliente A36, en el período 2006/2011, en el mercado mundial tuvo una cotización de 753 dólares por tonelada, mientras que la ofrecida por el productor local se cotizó en promedio a 1160 dólares la tonelada en el mismo período: un 54 por ciento más caro. Y pese a que el productor local pertenece a un grupo (Techint) que es líder en el mundo en su sector.

Otra forma de medir la transferencia de ingresos que se produce al interior del sector industrial por las condiciones monopólicas en las cuales operan algunas empresas líderes, es comparar las tasas de ganancia en un determinado período: aquí se revela que entre 2005 y 2010, la tasa de ganancias sobre ventas de dos empresas siderúrgicas del grupo Techint alcanzaron rentabilidades del 32,6 (Siderca) y 19,6 por ciento (Siderar), mientras que Acindar (16,1) y Aluar (11,9) obtuvieron utilidades porcentuales menores, pero siempre por encima de la tasa obtenida en promedio por la industria de bienes de capital (7,4 por ciento), que tiene a aquellas grandes empresas como sus principales proveedoras de insumos.

Cuadro 1

Cuadro 2

Cuadro 3

-

LA INCIDENCIA DE LOS GRUPOS MONOPOLICOS EN LA ESTRUCTURA DE COSTOS DE LA INDUSTRIA DE BIENES DE CAPITAL

Dueños del mercado, precios y productividad -

OPINION

Miedo a los oligopolios

Por Alfredo Zaiat

ESCRIBEN HOY

- Adrián Abonizio

- Adrián Pérez

- Alejandra Dandan

- Alfredo Zaiat

- Andrés Asiain y Lorena Putero

- Carlos Rodríguez

- Carolina Prieto

- Claudio Scaletta

- Cristian Carrillo

- Daniel Paz

- Eduardo Jozami

- Elisa Carricajo

- Federico Delgado

- Federico Lisica

- Fernando Bogado

- Fernando Martín Peña

- Guido Piotrkowski

- Gustavo Veiga

- Horacio Verbitsky

- Javier Chiabrando

- José Maggi

- Juan Carlos Tizziani

- Juan Carlos Villalonga y Roque Pedace

- Juan Gelman

- Juan Ignacio Babino

- Juan Manuel Ortiz

- Juan Pablo Bertazza

- Juan Pablo Cinelli

- Julio Cejas

- Julián Varsavsky

- Laura Galarza

- Luis Bastús

- Luis Paz

- Marcelo Figueras

- Mariana Carbajal

- Mariana Lafont

- Mariano Kairuz

- Marina Dossi

- María Daniela Yaccar

- María Rosa Lojo

- Mercedes Halfon

- Nicolás Lantos

- Pablo Donadio

- Raúl Kollmann

- Romina Resuche

- Sebastián Laffaye

- Soledad Vallejos

- Sonia Tessa

- Thomas Pynchon

- Werner Pertot

© 2000-2022 www.pagina12.com.ar | República Argentina | Política de privacidad | Todos los Derechos Reservados

Sitio desarrollado con software libre GNU/Linux.