![]()

![]()

![]() Domingo, 5 de agosto de 2012

| Hoy

Domingo, 5 de agosto de 2012

| Hoy

EL MUNDO › EL JUEVES LAS BOLSAS CAYERON EN PICADA, EL VIERNES LOS VALORES SE RECUPERARON

El euro fluctúa entre la vida y la muerte

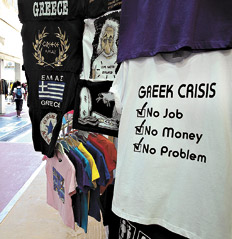

En medio de esta incertidumbre global, la crisis de la Eurozona tiene visos de enfermedad crónica: crecimiento nulo o negativo, austeridad, déficit fiscal y recesión, altos niveles de deuda con fuertes vencimientos a corto plazo.

Por Marcelo Justo

Por Marcelo Justo

Desde Londres

¿Creen los mercados financieros que el Banco Central Europeo (BCE) puede salvar al euro? El jueves parecía que no y las Bolsas cayeron en picada. El viernes empezó a parecer que sí y los valores se recuperaron. La realidad es que el poder demoledor de algunas voces –Ben Bernanke, presidente de la Reserva Federal de Estados Unidos; Mario Draghi, presidente del BCE– revela una enfermedad de fondo del sistema financiero internacional. “Hay una inestabilidad fundamental en el actual sistema que puede subir y bajar de la noche a la mañana por lo que diga alguien. Estas fluctuaciones son una medida de la incertidumbre de un sistema que no ha salido de la crisis de 2008”, señaló a Página/12 Adam Leaver, miembro del centro interdisciplinario Cresc (Centre for Research on Socio-Cultural Change) y académico de la Manchester Business School.

En medio de esta incertidumbre global se encuentra una crisis de la Eurozona con visos de enfermedad crónica: crecimiento nulo o negativo, austeridad, déficit fiscal y recesión, altos niveles de deuda con fuertes vencimientos a corto plazo. Cuando Draghi dijo que “haría todo lo necesario” para salvar al euro hace 10 días, los mercados creyeron que tenía la fórmula mágica para curar a un paciente grave. Cuando este jueves indicó que en semanas anunciaría sus planes, el primer movimiento fue un desilusionado repliegue: el médico no tenía la poción a mano. Pero como Dra-ghi también dijo que “no tenía sentido apostar contra el euro” y señaló que la intervención del BCE sería ordenada y sistemática, los mercados repuntaron el viernes. No hay razón para pensar que ya se haya fijado un sentido único a sus palabras: en los próximos días, nuevas interpretaciones pueden dar lugar a más fluctuaciones.

España e Italia no tuvieron más remedio que reaccionar de manera positiva. En una declaración que el matutino español El País interpretó como “devolverle la pelota” a Draghi, Rajoy indicó que le pediría al fondo de rescate europeo que compre deuda soberana una vez que conozca las medidas “no convencionales” que el BCE ha dicho que tomaría. En un sentido similar se pronunció el premier italiano Mario Monti, quien sin embargo descartó que Italia necesite un rescate de su economía. “Lo que pasa es que a veces los mercados tardan en reconocer los esfuerzos que se están haciendo”, dijo Monti.

El fondo de rescate es el Fondo Europeo de Estabilidad Financiera (FEEF), hoy claramente insuficiente (tiene unos 388 mil millones de dólares de reserva). Este fondo será sustituido, posiblemente en septiembre, por el Mecanismo Europeo de Estabilidad (MEDE) que, cuando esté en pleno funcionamiento, contará con unos 776 mil millones de dólares. Esta cifra apenas alcanza para España, que tiene reservas de 48 mil millones de dólares, vencimientos de deuda equivalentes a más de 600 mil millones de dólares de aquí a 2015 y una deuda externa que el mismo Rajoy estimó en 900 mil millones de euros (más de un millón de millones de dólares). El rescate de Italia costaría un millón de millones dólares y está totalmente fuera del alcance de estos fondos.

De ahí que la intervención del BCE sea considerada esencial para una salida financiera. El BCE ha adquirido bonos de países miembros de la Eurozona en tres oportunidades. En mayo de 2010 a raíz del estallido de la crisis de la deuda soberana griega, en agosto y diciembre del año pasado cuando con otros dos rescates en la mochila (Irlanda y Portugal) decidió contrarrestar la presión especulativa de los mercados sobre España e Italia. La diferencia es que ahora Mario Draghi indicó que habrá un plan concreto con montos específicos. La pregunta es si esta ingeniería financiera servirá para calmar las aguas y evitar un default al bajar las tasas de interés que pagan España e Italia en los mercados financieros. El segundo interrogante es si esta intervención puede aliviar la situación de manera tal que la Eurozona vuelva a crecer económicamente.

Los signos no son alentadores. El plan A (Austeridad) puesto en marcha en 2010 no ha servido. Grecia, Irlanda y Portugal debieron ser rescatados a pesar de los ajustes. Lo mismo está sucediendo con España e Italia hundidos en una recesión que pone en peligro las metas de déficit fiscal comprometidas. La crisis además se está desplazando a la economía de los países del norte europeo. La economía germana ya no crece, sus exportaciones han caído y en julio la agencia estadounidense Moody puso en perspectiva negativa la máxima calificación (AAA) que otorga a su deuda soberana.

El problema es que no hay plan B sobre la mesa. Mario Draghi dejó en claro el jueves que el BCE intervendría si los países lo solicitan y se someten a un duro programa de reducción del déficit. En resumen, más de lo mismo. No sorprende. Draghi es un ortodoxo que fue vicedirector de Goldman Sachs y tiene el margen de maniobra acotado por el más poderoso banco central de la Eurozona: el Bundesbank. Su presidente, Jens Weidmann, ha dejado en claro que el banco alemán cuenta más que todo el resto. Y Alemania está preocupada con el impacto que la crisis empieza a tener en su economía. Con un 82 por ciento de deuda en relación a su PIB, con una economía que empieza a enfriarse y que desde la creación del euro sólo ha crecido un 1,4 por ciento de promedio (menos que Francia, Holanda y el conjunto de la Eurozona), con una canciller demócrata cristiana, Angela Merkel, casada con el credo conservador, Alemania parece más decidida a esperar un milagro que a comprometer más de sus reservas en un rescate. Según le indicó a Página/12 Gunnar Beck, experto alemán en temas legales de la Unión Europea de SOAS, Universidad de Londres, llegado el momento, Alemania intervendrá. “En Alemania la misma Angela Merkel ha dicho que si el euro fracasa, Alemania fracasa. Es una idea muy arraigada en el estamento político alemán y tiene que ver con la culpa histórica nacional. La clase política alemana siempre ha apostado por una profundización de la integración europea”, señaló Beck.

El problema es que esta voluntad política no es suficiente para garantizar la sobrevida del euro. De ahí el debate que generó la propuesta de solución de la crisis del partido de izquierda alemana Die Linke. La propuesta de la diputada federal Sarah Wagenknecht contempla la eliminación de todas las deudas por encima del 60 por ciento del PIB (límite del endeudamiento establecido por el Tratado de Maastricht) y beneficiaría a la misma Alemania. En otra época, una iniciativa de una diputada que perteneció al Partido Comunista de Alemania del Este no sería tomada en cuenta: las cosas han cambiado.

Una reestructuración radical de la deuda la volvería manejable y liberaría fondos para la inversión y el crecimiento. Según Beck, no es políticamente viable. “El mérito de la idea es que ofrece al menos una posible solución. El problema es que no es aceptable a nivel político”, explicó Beck, a Página/12. Pero la película del euro está acercándose a su desenlace. En este momento, la propuesta puede parecer inviable, pero si la crisis se profundiza, la reestructuración de la deuda se terminará imponiendo por la fuerza bajo la lógica elemental de que nadie puede pagar.

-

MIENTRAS TRANSCURRE EL JUICIO POR CORRUPCION EN CONTRA DE POLITICOS VINCULADOS A SU GOBIERNO, LULA MIRA LAS OLIMPIADAS POR TEVE

Fue una semana con mucho ruido y pocas nueces

Por Darío Pignotti -

LA CONSTITUCION PINOCHETISTA EN LOS ARCHIVOS SECRETOS DE LA DICTADURA

Los militares chilenos mantienen su “autoridad” -

ESCENARIO

Obama latino

Por Santiago O’Donnell -

EL JUEVES LAS BOLSAS CAYERON EN PICADA, EL VIERNES LOS VALORES SE RECUPERARON

El euro fluctúa entre la vida y la muerte

Por Marcelo Justo -

SECUESTRAN A PEREGRINOS IRANIES

Arden Damasco y Alepo

ESCRIBEN HOY

- Adrián Abonizio

- Alejo Diz

- Alfredo García

- Alfredo Zaiat

- Angel Berlanga

- Carla del Cueto y Gabriel D. Lerman

- Cecilia Hopkins

- Claudio Iglesias

- Claudio Scaletta

- Claudio Zeiger

- Cristian Carrillo

- Daniel Guiñazú

- Darío Pignotti

- Diego Capusotto y Pedro Saborido

- Diego Rubinzal

- Dolores Curia

- Edgardo Mocca

- Eduardo Fabregat

- Eduardo Videla

- Emanuel Respighi

- Emilio Katz

- Federico Kucher

- Fernando Krakowiak

- Gore Vidal

- Graciela Cutuli

- Hector P. Recalde

- Horacio Verbitsky

- Javier Lewkowicz

- José Maggi

- Juan Gelman

- Juan Pablo Bertazza

- Julio Cejas

- Julián Varsavsky

- Karina Micheletto

- Laura Galarza

- Liam Hoare

- Luis Bastús

- Marcelo Figueras

- Marcelo Justo

- Mariana Enriquez

- Mariano Kairuz

- Mario Wainfeld

- Marisol Gentile

- Martin Legon

- Micaela Ortelli

- Nicolás Lantos

- Pablo Fornero

- Pablo Montanaro

- Pablo Vignone

- Raúl Kollmann

- Rodrigo Fresán

- Santiago O’Donnell

- Selva Almada

- Silvina Friera

- Susana Cella

- Werner Pertot

- rodolfo reich

© 2000-2022 www.pagina12.com.ar | República Argentina | Política de privacidad | Todos los Derechos Reservados

Sitio desarrollado con software libre GNU/Linux.