![]()

![]()

![]() Jueves, 9 de junio de 2011

| Hoy

Jueves, 9 de junio de 2011

| Hoy

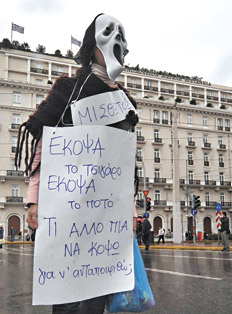

ECONOMíA › EUROPA DEBATE EL MECANISMO QUE DEBE APLICAR GRECIA PARA RENEGOCIAR CON SUS ACREEDORES PRIVADOS

Cómo caer en default sin que se note

Alemania propone prorrogar los vencimientos de la deuda griega por siete años, pero otros países de la Unión buscan una reestructuración más “suave”. El fantasma de Lehman.

Por Fernando Krakowiak

Por Fernando Krakowiak

Grecia deberá renegociar su deuda con los acreedores privados, pero todavía no está definido en qué términos. El presidente del Eurogrupo, Jean-Claude Juncker, remarcó el viernes que el canje de bonos será voluntario. El objetivo es evitar que la medida sea interpretada como un default, pero no les será sencillo. Los alemanes tienen la postura más dura y proponen prorrogar los vencimientos por siete años, según expresó el ministro de Finanzas, Wolfgang Schäuble, en una carta dirigida a sus pares europeos que ayer se filtró a la prensa. Las principales calificadoras de riesgo adelantaron que esa propuesta será considerada como una cesación de pagos y profundizará la crisis de otros países de la región. La decisión se tomará el 20 de junio en la reunión de ministros del Eurogrupo que se realizará en Luxemburgo.

“Toda ayuda financiera a Grecia debe incluir un intercambio equitativo de la carga entre los contribuyentes y los inversores privados”, sostuvo Schäuble en su carta, publicada por el diario alemán Frankfurter Allgemeine Zeitung. Allí pide que los vencimientos de la deuda se prorroguen siete años, sin aplicar quita nominal, para que el país tenga tiempo de aplicar las reformas necesarias.

Varios ministros del Eurogrupo tienen dudas con respecto al plan alemán porque consideran que va más allá de una reestructuración “suave” y será difícil que los acreedores lo acepten. Una postura similar expresó el martes el presidente de Estados Unidos, Barack Obama. “Sería desastroso para nosotros ver una espiral incontrolable de default en Europa”, le dijo a la canciller alemana, Angela Merkel.

Lo ocurrido con Lehman Brothers en septiembre de 2008 influye al momento de decidir. En aquella ocasión se dejó caer a la entidad bancaria estadounidense por las malas decisiones que había tomado y las consecuencias fueron demoledoras para el sistema financiero internacional por el temor que provocó entre los ahorristas de otros bancos. Con la misma lógica se remarca que, si Grecia cae en default, la prima de riesgo de Portugal, Irlanda y España se elevaría dificultándoseles aún más su acceso a los mercados. “Un canje de deuda ofreciendo condiciones que son peores que las de los títulos vigentes constituye un cambio coercitivo y se considera un default”, adelantó ayer la calificadora Fitch.

El temor a un recrudecimiento de la crisis mundial dejaría sólo la opción de seguir asistiendo a Grecia con fondos públicos para que este país cancele sus obligaciones con los bancos, en su mayoría franceses y alemanes. Eso implicará una socialización de las pérdidas porque las entidades privadas irán reduciendo su exposición hasta salir indemnes del desastre, mientras que el FMI y la Unión Europea aumentarán la suya en un país al que no le será fácil salir adelante. Si se sigue ese camino, el mensaje implícito de los gobiernos a la banca privada es que en el futuro se podrá seguir prestando sin tomar precauciones porque a la larga son los Estados los que se terminan haciendo cargo.

-

EL SENADO APROBó EL DICTAMEN PARA LA CONTINUIDAD DE MARCó DEL PONT AL FRENTE DEL BANCO CENTRAL

Primer paso para renovar mandato hasta 2016

Por Sebastián Premici -

EL EMBAJADOR ARGENTINO EN WASHINGTON REPUDIó UN PROYECTO DE LEY

Contra el lobby de los buitres -

LA CNV SANCIONó AL DIRECTORIO DE TGN

Multa a firma de Techint

Por Javier Lewkowicz -

EUROPA DEBATE EL MECANISMO QUE DEBE APLICAR GRECIA PARA RENEGOCIAR CON SUS ACREEDORES PRIVADOS

Cómo caer en default sin que se note

Por Fernando Krakowiak -

INAUGURAN UNA PLANTA QUE AMPLíA EN 14 POR CIENTO LA OFERTA DE GAS

Pasar el invierno y algo más -

HIPOTECARIOS A VEINTE AñOS AL 8,5 POR CIENTO ANUAL

Casa propia en tierra bonaerense - Las Bolsas no levantan

ESCRIBEN HOY

- Adriana Meyer

- Ailín Bullentini

- Alejandra Dandan

- Brian Majlin

- Carlos Noriega

- Carlos Rodríguez

- Claudio Socolsky

- Diego Fischerman

- Eduardo Videla

- Emiliano Galende

- Fernando Krakowiak

- Guillermo Zysman

- Hernán Patiño Mayer

- Horacio Bernades

- Héctor Timerman

- Irina Hauser y Raúl Kollmann

- Javier Lewkowicz

- Jorge Llonch

- Juan Carlos Tizziani

- Juan Ignacio Provéndola

- Julio Nusdeo

- Karina Micheletto

- Leandro Arteaga

- Leonardo Gorbacz

- Mario Yannoulas

- María del Carmen Arias

- Miguel Jorquera

- Noé Jitrik

- Pablo Zöpke

- Patricia Torres

- Raúl Dellatorre

- Sebastian Abrevaya

- Sebastián Premici

- Silvina Friera

© 2000-2022 www.pagina12.com.ar | República Argentina | Política de privacidad | Todos los Derechos Reservados

Sitio desarrollado con software libre GNU/Linux.