![]()

![]()

![]() Domingo, 24 de enero de 2010

| Hoy

Domingo, 24 de enero de 2010

| Hoy

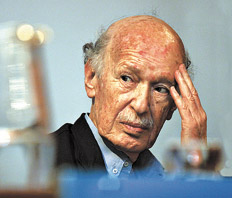

EL PAíS › BENJAMIN HOPENHAYN Y EL ROL DEL BANCO CENTRAL EN LA POLITICA ECONOMICA

“No puede jugar aislado”

La idea de autonomía e independencia de los bancos centrales se desvaneció con la crisis financiera mundial, señala Hopenhayn, pero aquí se sostiene por falta de un debate profundo sobre el rol del Banco Central y su relación con la política económica.

La polémica en torno de la creación del Fondo del Bicentenario para afrontar el pago de deuda con reservas del Banco Central sacó a la luz importantes debates que habían quedado en el olvido. En particular, el rol del Banco Central respecto de la política económica. Benjamín Hopenhayn, miembro del Plan Fénix, plantea la necesidad de volver a discutir el rol de esa institución, cuestiona el concepto de autonomía tal como surge de las recetas monetaristas de los ’70 y advierte que la crisis financiera cambió esa visión en el mundo. También apunta que las reservas internacionales son una garantía de seguridad, pero “acumularlas indefinidamente es absurdo”.

–¿Considera adecuado el actual diseño institucional del Banco Central para las necesidades en materia económica de un país como Argentina?

–Es inevitable que se vuelva a discutir en el Congreso el rol del Banco Central. Es un debate de fondo que hay que dar, porque la relación entre el gobierno central y la autoridad monetaria tiene que ser una política de Estado. En 2007, Mercedes Marcó del Pont (presidenta del Banco Nación) presentó un proyecto para modificar la Carta Orgánica. Entre otras cosas, proponía que la “misión primaria y fundamental” contemplara además de la estabilidad de precios, el sostenimiento de un alto nivel de crecimiento y empleo. Lamentablemente no prosperó. Pero creo que es necesario volver a debatir sobre el tema. En mi opinión, el Banco Central debe cuidar el valor de la moneda de manera que contribuya con el proceso de desarrollo. Además, ese rol no puede ser desempeñado por un banquero central en forma aislada, tiene que existir una coordinación con el resto de las políticas del Gobierno. Cuestión que falla en la actualidad.

–Desde la heterodoxia cuestionan el principio de la “independencia” de los bancos centrales y lo asocian a las reformas estructurales que alejaron al Estado de la actividad económica. ¿Cuál es su opinión?

–La independencia es una idea central del neoliberalismo que surge como resultado de las recetas monetaristas en los setenta. Esa teoría económica considera que la inflación es el problema a combatir y que es un fenómeno exclusivamente monetario. Para controlarlo, sostienen, es necesario aplicar políticas monetarias restrictivas. Como resultado de esa concepción surge la idea de la independencia de los bancos centrales como la mejor forma para lograr el objetivo de controlar el valor de la moneda evitando la interferencia del Gobierno que, supuestamente, tendría incentivos a expandir la cantidad de dinero para impulsar el crecimiento. Sin embargo, los cambios en el contexto mundial a partir de la crisis financiera internacional modifican esta visión.

–¿En qué forma se modifica?

–A partir de los desbalances generados por la crisis financiera, se volvió a discutir la necesidad de aplicar políticas de expansión monetaria. Con la crisis, los bancos centrales más poderosos del mundo estuvieron de acuerdo en inundar la plaza de liquidez. Así, en los últimos dos años se desvanecieron las ideas de independencia y autonomía. Los rescates a los bancos, las modificaciones a los límites crediticios que existen para las empresas en dificultad, implicaron en los hechos la resignación de su autonomía. Es necesario resguardar cierta autonomía para evitar excesos, pero es imperioso que el objetivo de la autoridad monetaria no esté aislado del resto de la política económica y contribuya, a su vez, al proceso de desarrollo.

–En su opinión, ¿qué rol deben cumplir las reservas internacionales en poder del Banco Central?

–Más allá del nivel indispensable para afrontar los requerimientos de divisas, por ejemplo en materia comercial, las reservas constituyen una garantía de seguridad. Es importante su acumulación, pero esto tiene un límite: es absurdo acumularlas indefinidamente. Creo que este límite es el nivel en el que estamos ahora.

–Y a partir de aquí, ¿qué uso se les debe dar?

–Es necesario un amplio debate político sobre el tema, que cada bloque parlamentario exponga sus argumentos y se pueda llegar a un consenso.

–¿Qué opina del uso que le quiere dar el Gobierno, para afrontar los pagos externos y así liberar recursos para el gasto público?

–En general, las reservas no pueden servir como un suplemento presupuestario de forma regular, aunque la utilización para pagar deuda externa tiene sentido en este contexto particular. Pero hay una cuestión legal, y es que esta utilización no es del todo compatible con el modelo del Banco Central autónomo, prácticamente propietario de las reservas.

–¿Eso tendría alguna consecuencia?

–Crea un antecedente institucional que no es el óptimo, dada la larga tradición local para forzar las normas y adecuarlas a las necesidades coyunturales. Lograr el equilibrio en las cuentas públicas a través del uso de reservas no está mal, pero deben establecerse límites y condiciones. Un planteo sin mucho sustento es el de utilizar las reservas directamente para gasto interno. Es un recurso de última, porque para eso se necesitan pesos y generaría un desequilibrio monetario. No es lo mismo, de ninguna manera, pagar deuda externa con reservas que dirigirlas para gasto local.

–Otra fuente de recursos que pretende explorar el Gobierno es el financiamiento externo. ¿Cuál es su opinión sobre la vuelta a los mercados?

–En la situación actual de la Argentina en materia de deuda, con vencimientos ordenados y una baja relación deuda/producto, la salida a los mercados es algo razonable. No creo que haya problemas en contraer deuda para refinanciar los vencimientos, un mecanismo que tiene cualquier empresa. El tema es la calidad del endeudamiento, que el crédito que se tome tenga por destino impulsar el desarrollo económico.

–Para volver a los mercados a tasas razonables, argumentan en Economía, es necesario terminar con el default. Para ello se propone la reapertura del canje. ¿Qué opina sobre esto?

–No creo que para que la Argentina reingrese a los mercados internacionales sea una condición necesaria arreglar con los holdouts, hacerlo con el Club de París es suficiente. Además, a este grupo de acreedores individuales ya se les hizo una buena oferta en 2005 y no aceptaron. Mi posición es que este proceso debería estar cerrado y los que quedaron afuera aquella vez, que no puedan volver a arreglar.

–¿Qué opina sobre los planteos de ilegitimidad de la deuda?

–Fui uno de los pioneros que habló de ese tema. Desde el punto de vista histórico, el planteo es válido y necesario. Pero concretamente, en la toma de decisiones, es un tema cerrado. La parte de la deuda que normalmente se llama ilegítima ya no existe, porque en general se pagó. Tengo simpatía con el planteo, pero de ninguna manera tiene relevancia práctica como política de Estado. Lamentablemente, ya es tarde.

Entrevista: Javier Lewkowicz.

-

EDUARDO DUHALDE APUESTA POR LA IMPUNIDAD Y LA REPRESION

La derecha pura y dura

Por Horacio Verbitsky -

OFICIALISTAS Y OPOSITORES COINCIDIERON EN PEDIR CELERIDAD EN EL TRAMITE PARA LA REMOCION DE REDRADO

Todos quieren que la comisión se apure -

ALEMANIA CONVOCARA AL G-20 PARA REFORZAR LA REGULACION A BANCOS Y MERCADOS

A los banqueros, con apercibirlos no alcanza

Por Raúl Dellatorre -

BENJAMIN HOPENHAYN Y EL ROL DEL BANCO CENTRAL EN LA POLITICA ECONOMICA

“No puede jugar aislado” -

OPINION

El Fondo, las formas, los jugadores

Por Mario Wainfeld -

FEDERICO PINEDO, JEFE DEL BLOQUE DE DIPUTADOS DE PRO

“Redrado no debería ir al Banco Central”

Por Werner Pertot -

CARLOS HELLER, VICEPRESIDENTE DE LA COMISION DE FINANZAS

“Hay que modificar la Carta del Central”

Por Miguel Jorquera -

OPINION

Banana Republic

Por José Natanson -

REUNION DE PEPE MUJICA Y EL GOBERNADOR SERGIO URRIBARRI EN TACUAREMBO

“Hemos tratado de crear un clima”

Por Laura Vales -

LOS ENCUESTADORES ANALIZAN LOS PROBLEMAS DE COBOS PARA PERMANECER COMO VICEPRESIDENTE Y PRECANDIDATO OPOSITOR

Un doble juego que tiene sus límites

Por Raúl Kollmann -

OPINION

La dura travesía de Julio Cobos

Por Edgardo Mocca -

POR PRIMERA VEZ, LA JUSTICIA TIENE LOS NOMBRES DE QUIENES ACTUARON EN INTELIGENCIA DURANTE LA DICTADURA

El fin del secreto en el Batallón 601

Por Diego Martínez

ESCRIBEN HOY

- Adrián Paenza

- Astor Ballada

- Axel Kuschevatzky

- Carlos Rodríguez

- Claudio Scaletta

- Claudio Socolsky

- Claudio Zeiger

- Cristian Carrillo

- Cristian Vitale

- David Brooks

- Diego Curubeto

- Diego Fischerman

- Diego Martínez

- Edgardo Mocca

- Eduardo Fabregat

- Emanuel Respighi

- Facundo García

- Gary Vila Ortiz

- Graciela Cutuli

- Gustavo Nielsen

- Horacio Verbitsky

- Isabel Sarli

- José Natanson

- Juan Pablo Bertazza

- Juan Santiago Fraschina

- Julio Cejas

- Julián Varsavsky

- Laura Vales

- Leandro Arteaga

- Leonardo Castillo

- Liliana Heer

- Luciana De Mello

- Luciano Cámpora

- Luciano Piazza

- Luciano Trangoni

- Mariano Kairuz

- Mario Wainfeld

- Martin Kasañetz

- Martin Perez

- María Rosa Lojo

- Mercedes Halfon

- Miguel Briante

- Miguel Jorquera

- Natali Schejtman

- Natalia Aruguete

- Nicolas Gaudichet

- Omar Ramos

- Pablo Donadio

- Pablo Feldman

- Raúl Dellatorre

- Raúl Kollmann

- Roberto Briscioli

- Rodrigo Fresán

- Rubén Milito

- Santiago O’Donnell

- Sebastián Premici

- Soledad Vallejos

- Susana Cella

- Washington Uranga

- Werner Pertot

© 2000-2022 www.pagina12.com.ar | República Argentina | Política de privacidad | Todos los Derechos Reservados

Sitio desarrollado con software libre GNU/Linux.